相信我,这篇攻略能让你彻底搞懂基金,每年大概率能赚10%左右的收益!

基金定投核心要搞懂两个问题:买什么基金,什么时候买。

今天我给大家一篇文章讲透这两个问题!

我说的绝不是空话,都是我真金白银实操的经验,最后我会附上实盘截图。

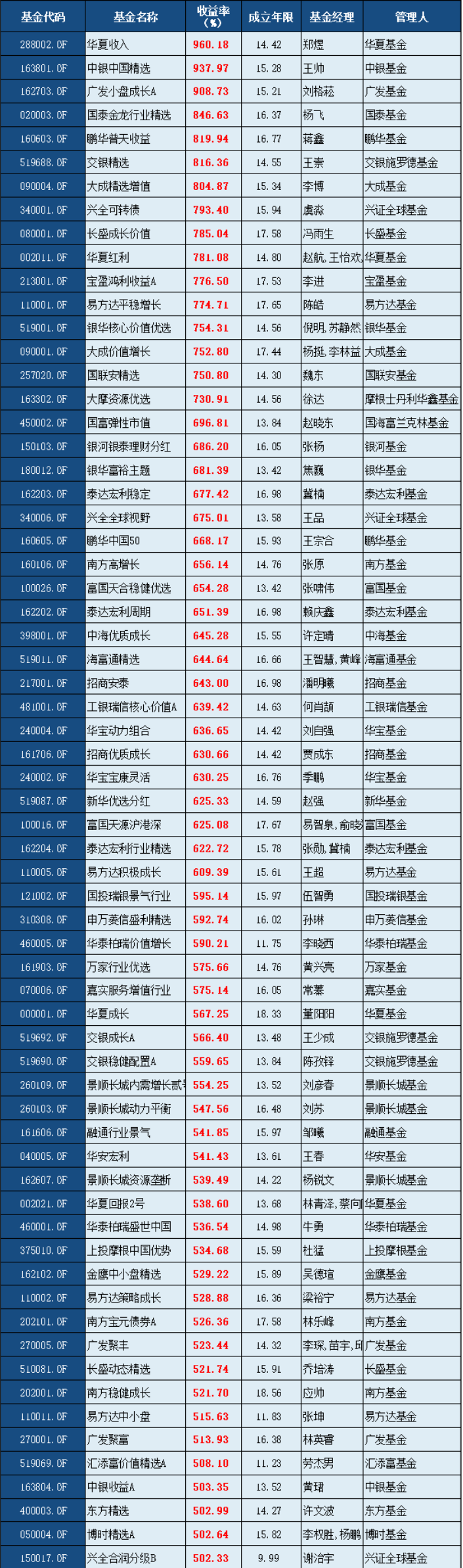

一、基金其实很赚钱 (1)很多表现较好的主动型股票基金,都取得了10倍以上的回报,

<img src="https://pic2.zhimg.com/50/v2-487d78e134bcfb826c1c8d801effa448_hd.jpg" data-caption="" data-size="normal" data-rawwidth="678" data-rawheight="657" class="origin_image zh-lightbox-thumb" width="678" data-original="https://pic4.zhimg.com/v2-487d78e134bcfb826c1c8d801effa448_r.jpg"/> 翻10倍的基金属于顶级,相对难找,

但5-10倍的基金却一抓一大把。

<img src="https://pic4.zhimg.com/50/v2-9dbc9b052135cd44d513ace43c863456_hd.jpg" data-caption="" data-size="normal" data-rawwidth="705" data-rawheight="2386" class="origin_image zh-lightbox-thumb" width="705" data-original="https://pic3.zhimg.com/v2-9dbc9b052135cd44d513ace43c863456_r.jpg"/> 通过选择这些优质基金,

然后让专业的基金经理去帮我们选择优秀的股票,

我们是完全有可能每年赚10%-15%高收益。

(2)基民却亏钱

但是基金市场有一个怪圈——基金很赚钱,基民不怎么赚钱。

根据海通证券基金研究中心数据显示,截至2019年12月31日,主动权益基金(包括股票型基金、混合型基金,剔除指数基金和封闭式基金)在过去10年整体上涨96.52%,年化收益接近7%,大幅超越沪深300指数涨幅。

数据显示,2018年,自投资基金以来有盈利的投资者占比为41.2%,这一比例在2017年底与2016年底分别为36.5%和30.9%,上升4.7个百分点。但占比仍未过半数。

从长期来看,主动权益基金能够创造较为可观的收益,但投资者的盈利体验却并不好。

而形成这个怪圈的原因主要有两方面。

(3)不赚钱的根本是不懂

中国A股的散户有一个非常明显的特点,喜欢追涨杀跌。

这个特点基民在基金投资过程中同样表现得很明显。说到底就是不懂要怎么买。

<img src="https://pic1.zhimg.com/50/v2-edf481eaa72d415867e1ef112ce6de0e_hd.jpg" data-caption="" data-size="normal" data-rawwidth="523" data-rawheight="309" class="origin_image zh-lightbox-thumb" width="523" data-original="https://pic3.zhimg.com/v2-edf481eaa72d415867e1ef112ce6de0e_r.jpg"/> 2003年至2007年初,熊市行情在横盘调整的时候,基金无人问津。

2007年至2008年,牛市行情大幅上行的时候,基民疯狂买入基金。

不知道市场的基本规律,喜欢“追涨杀跌”,就是不懂这个市场。

在不懂的情况下参与市场,大概率只能当韭菜。

<img src="https://pic2.zhimg.com/50/v2-97c96d5f87fead84541561b8f250d432_hd.jpg" data-caption="" data-size="normal" data-rawwidth="414" data-rawheight="257" class="content_image" width="414"/>

其次,不懂A股最大的特点其实是波动性极大。波动率大,带来的“追涨杀跌”诱惑也就大。同时波动率大带来的心理压力也大。很多人忍受不了,中途被震荡出局。

以上两点就是大多数投资人买基金亏损的根本原因。

但事实上。赚钱与亏损中间其实只隔了一张窗户纸,大家只要搞懂基金的本质就能赚钱。

二、应该买指数基金还是主动基金? 指数基金就是按规则买入股票,没有人为因素,一般代表市场平均收益。比如上证指数基金、创业板指数基金。

而主动基金,就是基金经理主动操盘的基金,基金经理根据自己的策略投资,有一定的主观性。

指数基金之父约翰-博格曾做过这样的统计,

<img src="https://pic1.zhimg.com/50/v2-3a306d4322fe854889e21700f612ca2e_hd.jpg" data-caption="" data-size="normal" data-rawwidth="517" data-rawheight="105" class="origin_image zh-lightbox-thumb" width="517" data-original="https://pic1.zhimg.com/v2-3a306d4322fe854889e21700f612ca2e_r.jpg"/> 60年的时间里,美国市场主动股票基金收益率均跑不过被动指数基金,

股神巴菲特也曾多次在公开场合向投资者推荐指数基金:

定投指数基金,一个什么都不懂的业余投资者往往能够战胜大部分专业投资者!巴菲特甚至还曾在2007年发起过一个著名的赌局:

由对冲基金的基金经理挑选主动基金组合,而自己就挑选标普500指数基金,对赌10年后哪个收益更高。

这场赌局最后以巴菲特的胜利而告终!

由此无数的人信奉【主动股票基金跑不赢被动指数基金,指数基金更强】。

但事实上,这是一个【流行谬误】!

【指数基金更强】在成熟发达的美国资本市场是正确的,

但中国的股市,散户较多,韭菜偏多,主动基金普遍比指数基金收益高。

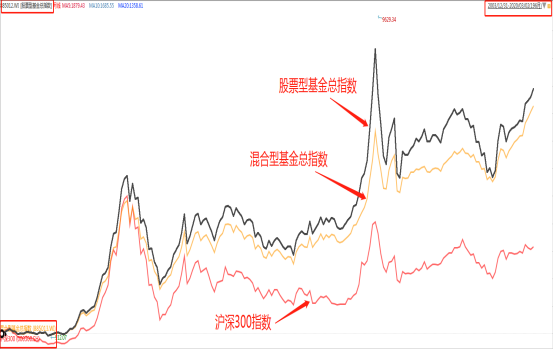

据wind数据,从2003-12-31~2020-3-11的近17年时间里,

沪深300指数涨幅仅为252.45%,而同期混合型基金涨幅达到620.56%,

股票型基金涨幅更高达到668.15%,涨幅是沪深300指数的差不多3倍,

<img src="https://pic2.zhimg.com/50/v2-5e37140963219a92184480de690fd827_hd.jpg" data-caption="" data-size="normal" data-rawwidth="553" data-rawheight="350" class="origin_image zh-lightbox-thumb" width="553" data-original="https://pic3.zhimg.com/v2-5e37140963219a92184480de690fd827_r.jpg"/> (数据来源:Wind /2003-12-31~2020-3-11)

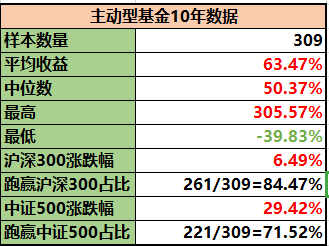

再据天天基金网的数据,

<img src="https://pic3.zhimg.com/50/v2-605a3b7e64a7c32f77cde9dcf0478cfb_hd.jpg" data-caption="" data-size="normal" data-rawwidth="329" data-rawheight="246" class="content_image" width="329"/> (时间区间:2009-7-30到2019-7-30)

十年时间里主动型基金最终84.47%跑赢了沪深300,71.52%跑赢了中证500,

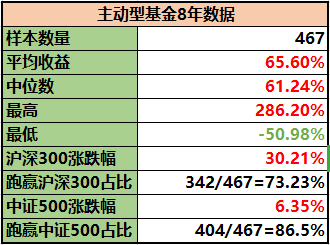

如果我们把时间区间缩短到8年,

<img src="https://pic3.zhimg.com/50/v2-99191f9a5b47355a6e30e25e978799db_hd.jpg" data-caption="" data-size="normal" data-rawwidth="330" data-rawheight="245" class="content_image" width="330"/>

(时间区间:2011-7-30到2019-7-30)

八年里主动型基金最终仍然是73.23%的主动基金跑赢了沪深300,86.5%跑赢了中证500。

所以,只要能够选出市场前60%-70%的主动型基金,我们就能够战胜指数基金。

中国主动基金收益高,再说直白点就是有大量散户可收割。

《全国股票市场投资者状况调查报告》显示,截止2019年,全国股票投资者数量1.42亿,其中散户占比99.77%,

散户持股总市值59445亿元,占沪市总市值21%,而机构投资者持股总市值为45294亿元,占比16.13%,两者相差其实并不大。

但2017年机构整体盈利金额是散户的3.6倍。(机构盈利11156亿,散户盈利3108亿)。机构的超高收益都是收割散户而来的。

三、怎么挑选出优质的主动型基金呢? 主动型基金虽然有人为的因素,基金经理非常重要,但由于我们国家40%-50%的主动型基金都能跑赢大盘,所以我们按收益、风险、基金经理、基金公司、专业评级等公认常识,选出前20%-30%的基金还是比较容易的,确定性也还是比较高。

第一步,选业绩持续优秀的基金

基金,业绩代表一切。

巴菲特为何牛逼,因为业绩全球前几名。

业绩最能证明基金的优秀程度。

虽然过去业绩好并不代表未来业绩也一定好,但如果一只基金长期业绩优秀且稳定,那至少说明其综合能力中上等,未来业绩好的概率更大。

就好比,一个常年考班级前五名的同学,下次考进班级前五名的概率会更大,一般最差也不会跌出前30名。

目前业内常用的筛选基金业绩的方法是:“4433法则”。

这个方法由台湾大学的两位教授提出,以长期、中期、短期业绩排名作为筛选依据,认为同时符合4个筛选标准的基金,就是市场上的优质基金。

第一个4: 选择一年期业绩排名在同类基金中排前1/4的基金;

第二个4: 选择两年、三年、五年、今年以来业绩排名在同类基金中排前1/4的基金;

第一个3: 选择近6个月业绩排名在同类基金中排前1/3的基金;

第二个3: 选择近3个月业绩排名在同类基金中排前1/3的基金。

“4433”法“兼顾长中短期业绩”,可以选出业绩持续优秀的基金。

第二步:选风险低的基金

基金的风险如何衡量,主要看下跌幅度。

A基金赚20%收益,最大下跌5%。

B基金赚20%收益,最大下跌80%。

虽然都是20%收益,买A基金,不会亏钱,一直赚钱,拿着很爽。

买B基金,最高亏损60%,100万最高亏60万,大多数人会彻底崩溃,割肉出局白白亏损。

我们很容易看出A基金比B基金风险低。

有学术研究显示,最大回撤在30%以内,散户通常可以接受;回撤30%~50%,人们会觉得损失惨重;如果跌掉50%~60%甚至更多的时候,大部分人就彻底崩溃,割肉出局白白亏损。

所以我们一般选最大回撤(从最高点下跌到最低点的幅度)在30%以内的基金。

第三步:选从业4年以上的成熟基金经理

投资行业水很深,学校里的理论知识学得再好,量化模型做得再出色,没经历过牛熊历练,人性考验,还是很难成长为一名优秀的基金经理的。一般4年是一个牛熊轮回,所以要选从业4年以上,经历过牛熊历练的基金经理。

此外还要看基金经理过往业绩,优秀且稳定的过往业绩是一个基金经理能力最有效的证明,一般过往业绩在15%以上为佳。

第四步:选基金公司

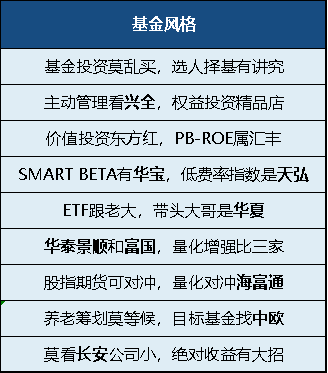

每个基金公司都有自己擅长的领域。

有的基金公司擅长价值投资,比如:东方红,兴全基金,

而有的基金公司则更擅长成长股投资,比如:交银施罗德等,

最好选该基金公司擅长领域的明星基金。

各个基金公司的风格和侧重都是什么呢?

<img src="https://pic2.zhimg.com/50/v2-46bccbda2b507be554a783ceedac762c_hd.jpg" data-caption="" data-size="normal" data-rawwidth="328" data-rawheight="373" class="content_image" width="328"/> 第五步:选基金规模、基金成立时间。

a 一般选5亿-50亿规模的主动基金

对于主动管理的偏股型基金:5亿-50亿的规模较好

规模过小对于业绩具有负面作用,像信息披露费、审计费、律师费等都是要固定支付的,规模过小的话分摊到单位份额上的成本就越高;

规模过大的话基金经理操作难度会加大,比如一个10亿的基金可能配置20只股票就够了,100亿的规模的话可能就需要配置100只甚至更多的股票,而A股市场优质的股票还是比较稀缺的,并且基金经理能跟踪的股票的数量也是有限的。

一般来说,5亿-50亿对主动管理型基金来说是比较合适的规模。

b 选基金成立时间:至少成立3年以上

如果基金成立时间太短,说明运作还没有稳定,业绩没办法评估,很难区分这个基金的业绩是来自于运气还是实力。

第六步,参考权威机构的评测、资深投资者的评价。

基金是个比较小的圈子,一般优秀的基金内行人普遍公认,而且就是那么几十只。一般来说,我们参考业内权威性和声望都很高的基金奖就是一个不错的方式。

比如基金业有传统的三大奖项:

中国证券报的中国基金业金牛奖,

上海证券报的中国金基金奖,

证券时报组织的中国基金业明星基金奖。

这些奖项都举办了14-16届不等,而且都是由中国基金业协会授权三大证券报组织的,具有官方性质,三大奖项的常客,往往就是普遍公认的优秀基金。

按照上面六步筛选基金,不敢保证一定能选出前5%的明星基金,但选出前20%的优秀基金还是可以的!

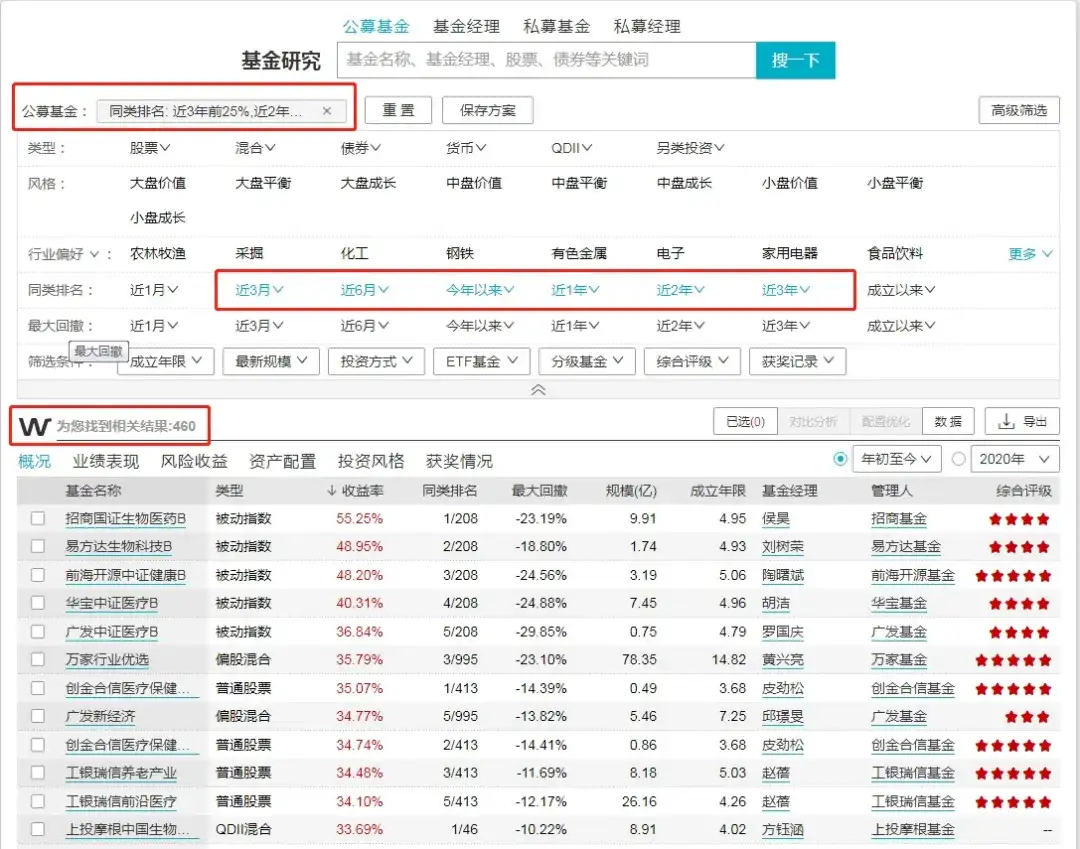

怎么实操? 下面我就用Wind手把手教大家 怎么一步一步选出优质的主动型基金,

第1步 :打开wind金融终端-基金-基金研究;

第2步 :点击【4433好基金】,我们可以看到目前市场上符合“4433”要求的基金共有460只,

<img src="https://pic2.zhimg.com/50/v2-be2a4d75e134d5134ca7d558bf7958a6_hd.jpg" data-caption="" data-size="normal" data-rawwidth="1080" data-rawheight="849" class="origin_image zh-lightbox-thumb" width="1080" data-original="https://pic4.zhimg.com/v2-be2a4d75e134d5134ca7d558bf7958a6_r.jpg"/> (点击查看大图)

第3步 :选择【股票型基金】,设置【最大回撤近一年<20%】、【成立时间>3年】、【基金规模5亿-50亿】,进一步筛选后还剩下75只基金,

<img src="https://pic2.zhimg.com/50/v2-471cddd7910eae7af4ad2642bd963c2c_hd.jpg" data-caption="" data-size="normal" data-rawwidth="1080" data-rawheight="852" class="origin_image zh-lightbox-thumb" width="1080" data-original="https://pic4.zhimg.com/v2-471cddd7910eae7af4ad2642bd963c2c_r.jpg"/> (点击查看大图)

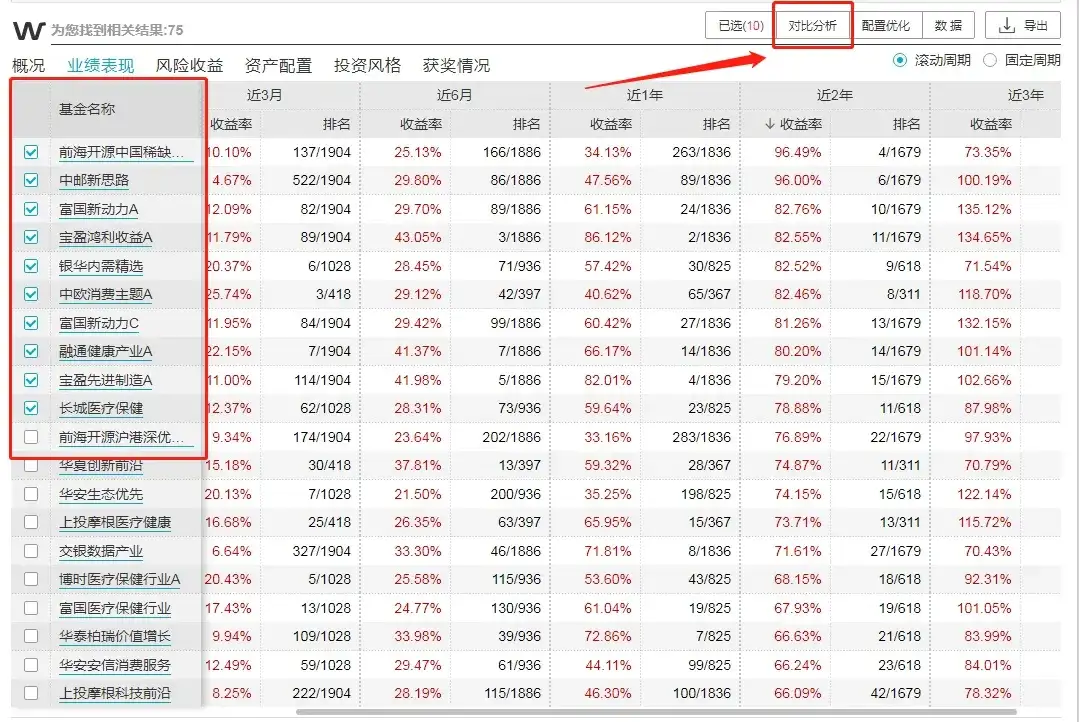

第4步: 我们要找的基金不仅要牛市行情表现好,熊市依然要表现出色,因为2018年为A股历史第二大熊市,所以我们【按近2年收益率进行排名】,从上到下依次对比分析这剩下的75只基金,在基金前面的小框内【打√】,点击右上角【对比分析】,

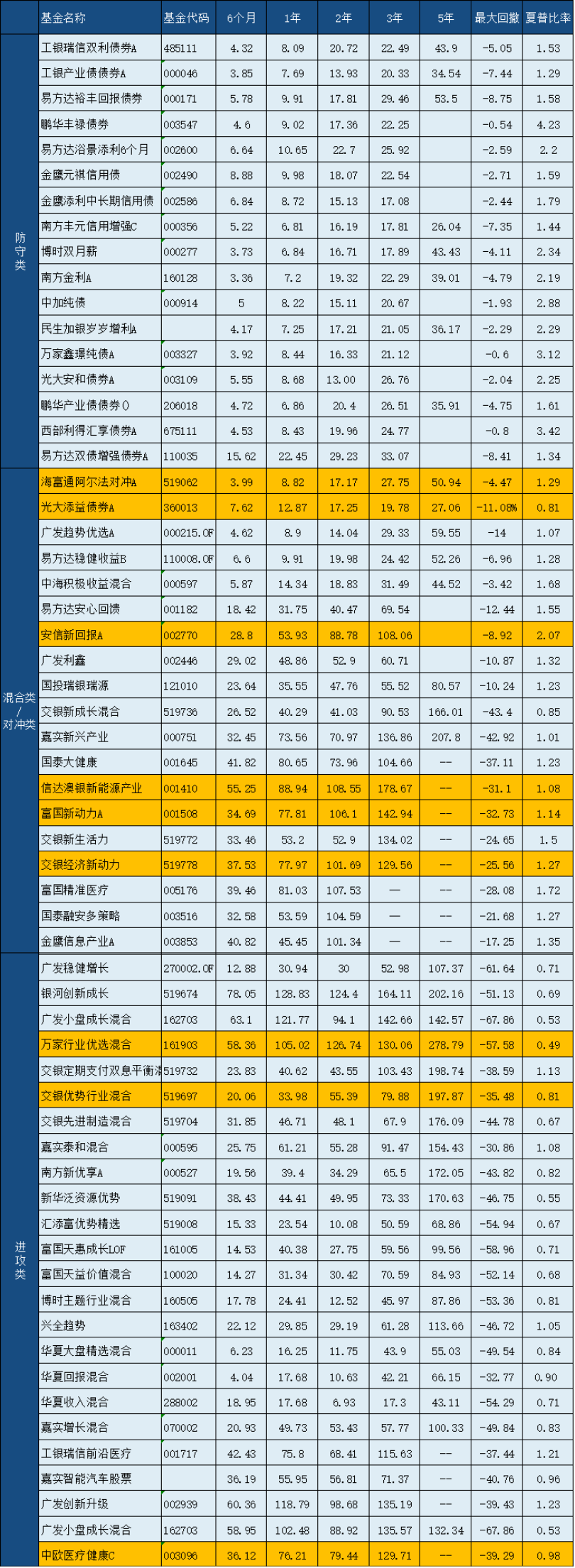

<img src="https://pic3.zhimg.com/50/v2-9baba8cf78fbc2ed602ff492c5b37813_hd.jpg" data-caption="" data-size="normal" data-rawwidth="1079" data-rawheight="722" class="origin_image zh-lightbox-thumb" width="1079" data-original="https://pic4.zhimg.com/v2-9baba8cf78fbc2ed602ff492c5b37813_r.jpg"/> 第5步: 从75只基金中精选出表现相较更好的基金,将它们更详细的数据依次全部扒下来,6个月、1年、2年、3年、5年和总回报业绩,最大回撤、夏普比率等风险指标全部汇总到Excel表格中,建立一个基金池。

<img src="https://pic2.zhimg.com/50/v2-86d9bd309deb02a7fd6040b76522b124_hd.jpg" data-caption="" data-size="normal" data-rawwidth="810" data-rawheight="2210" class="origin_image zh-lightbox-thumb" width="810" data-original="https://pic2.zhimg.com/v2-86d9bd309deb02a7fd6040b76522b124_r.jpg"/> 第6步: 详细分析基金经理,选出历史业绩15%以上,从业4年以上的基金经理。

第7步: 参考权威机构的评测、资深投资者的评价

最有参考性的是半官方性质中国证券报的中国基金业金牛奖和基金也最有影响力的研究机构晨星推出的评级。

2020年3月31日万众瞩目的基金业奥斯卡【金牛奖】揭晓,

<img src="https://pic3.zhimg.com/50/v2-1942900acd65289618670dbc28be2fd7_hd.jpg" data-caption="" data-size="normal" data-rawwidth="815" data-rawheight="553" class="origin_image zh-lightbox-thumb" width="815" data-original="https://pic4.zhimg.com/v2-1942900acd65289618670dbc28be2fd7_r.jpg"/> 据数据统计,

本届评出的【七年期股票型金牛基金】的平均收益率高达260.46%,而同期沪深300指数涨幅仅为62.37%;

<img src="https://pic4.zhimg.com/50/v2-68f07c91461351a78000ada00fc94194_hd.jpg" data-caption="" data-size="normal" data-rawwidth="523" data-rawheight="194" class="origin_image zh-lightbox-thumb" width="523" data-original="https://pic1.zhimg.com/v2-68f07c91461351a78000ada00fc94194_r.jpg"/> 七年期金牛奖得主的基金平均收益实在是太亮眼了!

本届金牛奖选出3只【五年期股票型金牛基金】和12只【五年期混合型金牛基金】,

<img src="https://pic2.zhimg.com/50/v2-288a9841e05532c6c769d8c3297797e5_hd.jpg" data-caption="" data-size="normal" data-rawwidth="876" data-rawheight="624" class="origin_image zh-lightbox-thumb" width="876" data-original="https://pic4.zhimg.com/v2-288a9841e05532c6c769d8c3297797e5_r.jpg"/> 在过去五年间,【五年期股票型金牛基金】的平均收益率达144.55%,而同期沪深300仅上涨15.93%;

<img src="https://pic1.zhimg.com/50/v2-bb32a3a12f5a554e183400e3f6bce57c_hd.jpg" data-caption="" data-size="normal" data-rawwidth="496" data-rawheight="230" class="origin_image zh-lightbox-thumb" width="496" data-original="https://pic2.zhimg.com/v2-bb32a3a12f5a554e183400e3f6bce57c_r.jpg"/> 五年期金牛奖得主的基金平均收益同样是非常地亮眼!

三年期奖项方面,3只【三年期股票型金牛基金】和11只【三年期混合型金牛基金】平均收益率分别高达101.48%和92.52%,年化收益率分别达到26.3%和24.4%,非常地优秀!

<img src="https://pic2.zhimg.com/50/v2-81ae200bd486b6f761b8c6f5d1e55f8b_hd.jpg" data-caption="" data-size="normal" data-rawwidth="963" data-rawheight="585" class="origin_image zh-lightbox-thumb" width="963" data-original="https://pic3.zhimg.com/v2-81ae200bd486b6f761b8c6f5d1e55f8b_r.jpg"/> 虽然这些金牛基金的投资风格不尽相同,但都显示出杠杠穿越牛熊的长期投资能力,每一只都很牛逼!

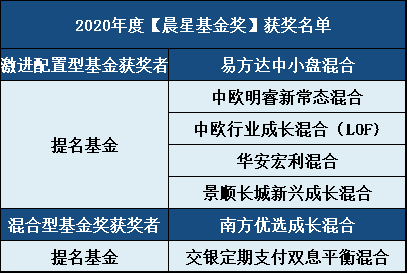

2020年度【晨星(中国)基金奖】获奖名单如下

<img src="https://pic4.zhimg.com/50/v2-75bd14eebe897c473de4bd15fd6820f8_hd.jpg" data-caption="" data-size="normal" data-rawwidth="408" data-rawheight="274" class="content_image" width="408"/> 晨星基金奖每年只选很少几支基金,能获奖的基金,含金量都很高。

基金奖项和评级,综合考虑了基金的收益、风险指标,选股能力稳定性、超额收益稳定性、基金管理人能力评价、基金合规性合约性等各方面,总体来说,是最可靠的数据之一。

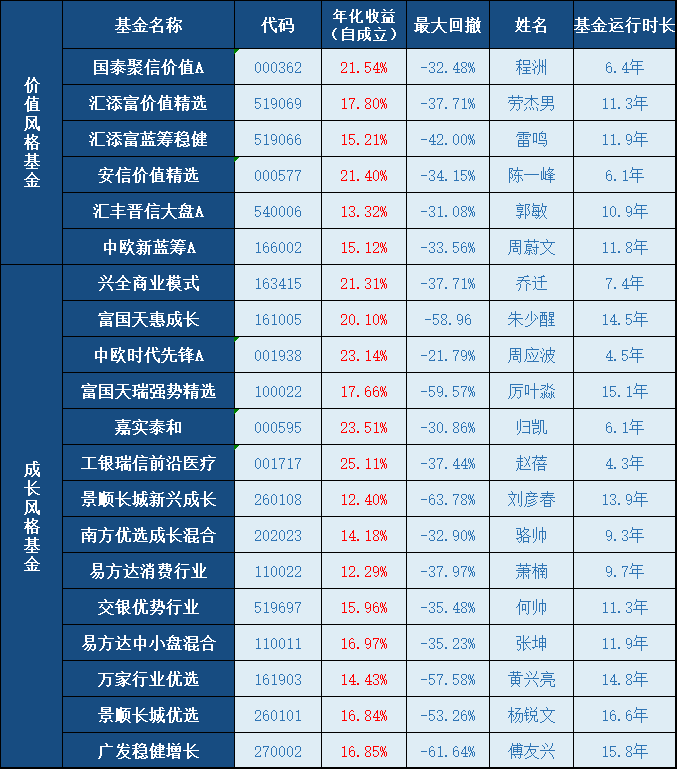

综合以上7步,我们采用相对保守的风格,并按照价值风格、成长风格分类,最后选取了以下20强基金供大家参考。

<img src="https://pic1.zhimg.com/50/v2-f96932e283e15842bcdb186bcabe1db4_hd.jpg" data-caption="" data-size="normal" data-rawwidth="679" data-rawheight="769" class="origin_image zh-lightbox-thumb" width="679" data-original="https://pic3.zhimg.com/v2-f96932e283e15842bcdb186bcabe1db4_r.jpg"/>

汇添富价值精选 ,基金经理坚信时间的力量,仅仅围绕低估值高股息、消费升级、科技创新、先进制造构建投资组合,十多年来年化收益达到17.80%,非常的优秀。

汇丰晋信大盘A ,长期年化回报13.25%,曾多年度、多次获得基金业金牛奖、金基金奖、明星基金奖等,通过投资于各行业中具有领先地位的大盘蓝筹型股票,实现基金资产长期超越业绩比较基准的收益。

南方优选成长混合A ,2016-2019年多次获得各项权威基金奖项,通过精选高成长性的优质企业进行重点投资,市场风险控制能力强,长期收益也高达15%,非常的不错。

富国天惠精选成长 ,其传奇基金经理朱少醒管理富国天惠时间长达16年,而且任职年化回报高达19.83%,简直堪称公募基金界的常青树。

交银优势行业 ,自2015年7月9日管理以来,该基金共获取137.55%的总回报,任职年化回报达21.28%;而且历年回报全是正收益,业绩表现稳定,即使在2018年市场大跌中,基金还是取得了0.32%的正收益。

中欧时代先锋(001938), 基金经理周应波是少壮派的代表,相比前面那些有多年业绩的“老司机”,这位“年轻一代”的业绩也毫不逊色,2015年11月3日管理中欧时代先锋以来,共获得了156.51%的总回报,任职年化回报达25.38%,而且目前的管理规模也已经超过200亿,也算得上是公募基金的“巨无霸”之一。

……

限于篇幅,我这里就不逐一展开分析了。

但基金,切记,一定在优秀的基金里选。收益还能超越80%的人,长期拿3-5年,赚50%-100%是大概率的事情。

四、基金什么时候买入?

(1)基金赚钱核心秘密之一就是买入的时机

能否赚钱很大程度在你买入的那一刻就已经基本确定。

再大家举一个我自己的亲身经历。

2018年6月,当时大盘开始下跌,我一个很小的账户,买了点基金。

<img src="https://pic4.zhimg.com/50/v2-9b3aca3d6c168117ddbce11133c3191e_hd.jpg" data-caption="" data-size="normal" data-rawwidth="286" data-rawheight="265" class="content_image" width="286"/> 然后基本没管,看账户基本没看过。

等最近科技股大热的时候,我突然想起来这个小账户。然后拿出来一看。盈利24%。卖了止盈,落袋为安。

<img src="https://pic2.zhimg.com/50/v2-d15d22df5edc452aef93b776c78cd17e_hd.jpg" data-caption="" data-size="normal" data-rawwidth="326" data-rawheight="191" class="content_image" width="326"/>

<img src="https://pic4.zhimg.com/50/v2-d9b04f1f9dbd79819ffaaf928061ccc7_hd.jpg" data-caption="" data-size="normal" data-rawwidth="285" data-rawheight="236" class="content_image" width="285"/>

我另一个账户,比上面的账户买创业板仅仅晚4个月。

但同一时间盈利是72%。年化收益48%。

<img src="https://pic3.zhimg.com/50/v2-aa567d943dc67e601020db4d91aef623_hd.jpg" data-caption="" data-size="normal" data-rawwidth="328" data-rawheight="170" class="content_image" width="328"/>

72% VS 24%。

买的时间差4个月,收益却差了3倍。

买入的时机,对最终的收益影响巨大。

买的时候越便宜,最终的收益就越高。

我们再用其他数据看看不同的时间买创业板的收益差距有多大?

<img src="https://pic3.zhimg.com/50/v2-bbeb5d9b9b51c2122753e367933d557f_hd.jpg" data-caption="" data-size="normal" data-rawwidth="553" data-rawheight="263" class="origin_image zh-lightbox-thumb" width="553" data-original="https://pic1.zhimg.com/v2-bbeb5d9b9b51c2122753e367933d557f_r.jpg"/>

如果我们在2012年11月30日市场处于绝对低位时买入创业板指数基金,截止今年2月底,其涨幅高达199.51%,年化收益率达到16.34%,

如果我们在2014年4月30日估值水平中等时买入,其涨幅为56.02%,年化收益率降到7.9%。

而如果我们在2015年5月牛市末端的时候买入,我们的亏损高达-41.53%,

<img src="https://pic3.zhimg.com/50/v2-0147f43f8b7a7b85de8ded0a713eefbb_hd.jpg" data-caption="" data-size="normal" data-rawwidth="554" data-rawheight="100" class="origin_image zh-lightbox-thumb" width="554" data-original="https://pic1.zhimg.com/v2-0147f43f8b7a7b85de8ded0a713eefbb_r.jpg"/>

同样的指数,买入时机不同,收益竟然天壤之别!

买入时机真的是太重要啦!

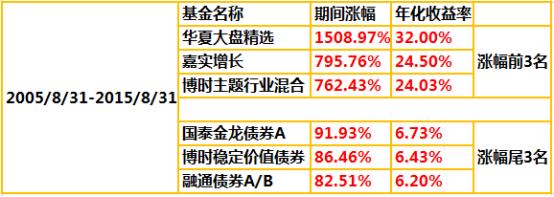

我们再来看2005-2015这十年间,不同时候买主动基金的收益差距。

2005-2015我们国家所有公募基金业绩的数据如下

<img src="https://pic4.zhimg.com/50/v2-b498e7f77f1ff29e65b8f91b3a062989_hd.jpg" data-caption="" data-size="normal" data-rawwidth="554" data-rawheight="333" class="origin_image zh-lightbox-thumb" width="554" data-original="https://pic4.zhimg.com/v2-b498e7f77f1ff29e65b8f91b3a062989_r.jpg"/>

如果我们在2005年8月中国股市的历史大熊市底部买基金,

持有基金十年最差的收益也有82.51%,

而且“华夏大盘精选”基金10年时间收益甚至超过10倍!

<img src="https://pic1.zhimg.com/50/v2-7531f7ca38e49871f0ea2ea1e03f5d21_hd.jpg" data-caption="" data-size="normal" data-rawwidth="554" data-rawheight="197" class="origin_image zh-lightbox-thumb" width="554" data-original="https://pic1.zhimg.com/v2-7531f7ca38e49871f0ea2ea1e03f5d21_r.jpg"/>

(数据来源:选取2005/8/31-2015/8/31十年区间,将所有公募基金业绩从高到低进行排序,选取涨幅前3名和倒数3名的基金制表而成/天天基金网)

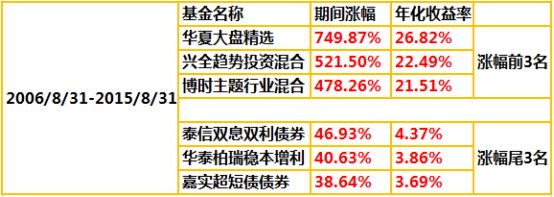

如果我们把时间往后推一年,在2006年8月市场估值中等时入场,

虽然都还可以获得正收益,但收益率已经大打折扣!

<img src="https://pic2.zhimg.com/50/v2-de22c5e232d40e793fd39cb83b86a6c6_hd.jpg" data-caption="" data-size="normal" data-rawwidth="554" data-rawheight="197" class="origin_image zh-lightbox-thumb" width="554" data-original="https://pic4.zhimg.com/v2-de22c5e232d40e793fd39cb83b86a6c6_r.jpg"/>

(数据来源:选取2006/8/31-2015/8/31九年区间,将所有公募基金业绩从高到低进行排序,选取涨幅前3名和倒数3名的基金制表而成/天天基金网)

而如果我们是在2007年8月大牛市顶部入场,

即便投资了八年,我们的最大亏损仍然可能达到60%!

<img src="https://pic2.zhimg.com/50/v2-9bb08eef69a18e9883d6c9ec078f5e56_hd.jpg" data-caption="" data-size="normal" data-rawwidth="554" data-rawheight="193" class="origin_image zh-lightbox-thumb" width="554" data-original="https://pic3.zhimg.com/v2-9bb08eef69a18e9883d6c9ec078f5e56_r.jpg"/>

(数据来源:选取2007/8/31-2015/8/31八年区间,将所有公募基金业绩从高到低进行排序,选取涨幅前3名和倒数3名的基金制表而成/天天基金网)

大熊市入场,十年十倍不是梦;中高位进场,收益率大打折扣,

而大牛市入场,投资八年收益率很有可能还是负数,

能否赚钱很大程度在你买入的那一刻就已经基本确定。

买的便宜最终才能赚到大钱!

(2)为什么买得便宜就能赚钱呢?

股市的高低可能很多人没有概念,我们把市场换成熟悉的猪肉,就一目了然。

我们假设猪肉的成本价是10元/斤。

在市场低位入场,就相当于是以8元/斤的价格买猪肉,猪肉价比其成本价都低,如果市场持续这种情况,养猪户就将入不敷出,久而久之,养猪的数量就会下降,市场中猪肉的供给也会减少,少到一定程度,简单的供需规律,猪价就会涨起来,我们就会赚钱。

<img src="https://pic4.zhimg.com/50/v2-c1b17a599355f77f254eb0a0fe443696_hd.jpg" data-size="normal" data-rawwidth="554" data-rawheight="249" class="origin_image zh-lightbox-thumb" width="554" data-original="https://pic1.zhimg.com/v2-c1b17a599355f77f254eb0a0fe443696_r.jpg"/>(数据来源:Wind)

而在市场高位入场,就相当于是以30元/斤的价格买猪肉,猪价远远超过养猪成本价,养猪户们纷纷赚钱了,这时候为了赚更多的钱,很多养猪户就会增加养猪的数量,久而久之,市场中猪肉的供给就会越来越多,猪价又会很快跌下来,我们就会亏钱。30元/斤买的猪肉,可能七八年以后都无法再涨回来30/元。

……

跌多了涨,涨多了又跌,猪价始终围绕着养猪成本价涨涨跌跌,来来回回,循环往复,历经一轮又一轮的猪周期。

股市周期和猪肉周期其实就非常类似,股市在经济周期、资金宽松程度、市场风险偏好、市场结构(散户、机构)等多方力量博弈下,也是涨涨跌跌,涨多了就跌,跌多了就涨,循环往复,始终围绕着均值波动,所以只要我们把握住这个规律,在价格低位的时候买入,高位的时候卖出,就能比较容易赚钱。

(3)如何选择便宜的时机买入?

前面我们说过,股市周期和猪肉周期其实非常类似,选择便宜的时机买入就相当于我们寻找猪价明显低于其成本价的时候买入,然后在猪价显著高于其成本价的时候卖出。

那股市的“成本价”是多少?

我说过很多次买股票的本质就是出资成为公司的股东,让公司替我们赚钱。

一般用投资收回成本的时间来衡量股票的实际价值(即估值)。如果你投资的股票市值1亿,每年利润1000万,意味着你的投资10年后能收回成本,行话叫10倍估值。

专业名词叫市盈率。【市盈率(PE)=股票市值/利润】

市盈率为10,意味着收回投资成本需要10年,市盈率为5,意味着收回投资成本需要5年,市盈率为1,意味着收回投资成本只需要1年。

一般来说收回投资的时间是稳定的。比如,沪深300背后的公司一般平均10年能收回成本,这个平均值是相对稳定的,基本就是股市的成本价。

假设明年牛市来临,股价大涨一倍,市值变为了2亿,则20年后才能收回成本(20倍市盈率),比平均值一下子高一倍,这就明显贵了。

如果后年熊市来袭,股价直接跌了一倍,跌到了5000万,则我们的投资5年就可以收回成本(5倍市盈率),比市场平均值低一倍,明显便宜了。

这是最本质的原理,具体的实际操作,有很多大师总结了具体指标进行量化衡量。

大家比较熟悉的是看周围人是不是都在谈论股市

有个段子,说的是在券商门口收停车费的大妈,靠观察券商的人流情况判断牛熊,最后靠炒股成为千万富翁。

人们对股票的关注度,确实是判断市场行情的好指标。

当周围开始谈论股票的人渐渐多起来,可能牛市就要来了。

而当原本完全不买股票的同事、菜市场大妈都给你推荐股票的时候,可能牛市就到顶了。

当然民间的段子只能粗略的帮助我们判断市场的一个整体情况,更准确的判断股市位置的高低,一般参考以下几个相对更量化、更实用的指标:

1)参考【巴菲特指标】

巴菲特指标是股神巴菲特分析了美国80年上市的数据,总结的一个判断股市高位和低位的一个指标。

具体就是一国股市总市值与GDP总量的比值。

在我们国家,巴菲特指标和沪深300指数的走势是高度相关的,

<img src="https://pic4.zhimg.com/50/v2-2b362e033908786ac81a3649d12b1821_hd.jpg" data-caption="" data-size="normal" data-rawwidth="554" data-rawheight="313" class="origin_image zh-lightbox-thumb" width="554" data-original="https://pic1.zhimg.com/v2-2b362e033908786ac81a3649d12b1821_r.jpg"/>

(数据来源:乐咕乐咕网)

我们可以清楚地看到:

沪深300指数的历史低位对应着巴菲特指标的低位,而沪深300指数历史高位出现时,巴菲特指标也走高,两者相关性非常一致。

故横向比较相关具体国家巴菲特指标在历史不同时期的变化,就可以作为判定股票市场估值水平的一个重要参考指标。

一般来说,在我们国家巴菲特指标低于70%时代表低估可以大胆买入,巴菲特指标70%-90%可以正常持有;而如果巴菲特指标高于90%那就得当心了。

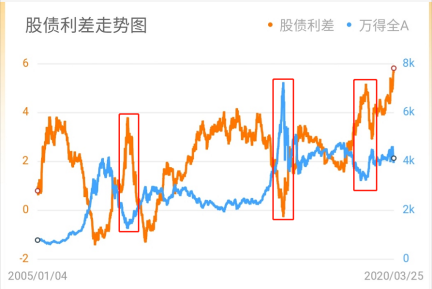

2)参考【股债利差】数据

股债利差出自美联储的相关研究,美联储证明过去多年数据,发现股票投资收益率与美国长期国债收益率之间存在显著的相关性。

【股债利差】可以简单的理解为股票的收益比国债高多少。

具体就是【股票的收益率】-【国债收益率】。

如果股票每年收益10%,10年期国债利率3%,大家都会去买股票。反过来,如果股票每年收益只有2%,那没人会买股票,全买国债。

所以当差值越大的时候,说明股票比国债收益更高,股票越值得买。

<img src="https://pic1.zhimg.com/50/v2-0f645f26dc1a86b5fc5dc017eba3b5bf_hd.jpg" data-caption="" data-size="normal" data-rawwidth="432" data-rawheight="289" class="origin_image zh-lightbox-thumb" width="432" data-original="https://pic3.zhimg.com/v2-0f645f26dc1a86b5fc5dc017eba3b5bf_r.jpg"/>

从上图,我们可以非常清晰地看到:

股债利差的数值与整体市场的走势有着非常明显的负相关关系,非常有力地印证了【股债利差越大,股票越值得买】的结论。

如果我们进一步计算出历史上每个交易日的股债利差值,然后和历史上的时间比,算出比历史上百分之多少的时间都大,就可以很好地判断市场的估值。比如,如果股债利差比历史上90%的时间都大,那就是股市非常便宜,非常值得买入的时机。

3)最重要的参考指标:【全市场等权中位数PE/PB值】

我们对比全市场市盈率走势图(下面第一张图)和股票的走势图(下面第二张图):

<img src="https://pic1.zhimg.com/50/v2-6fa690a46f48df26b6569f3e5c4cf16f_hd.jpg" data-caption="" data-size="normal" data-rawwidth="554" data-rawheight="301" class="origin_image zh-lightbox-thumb" width="554" data-original="https://pic1.zhimg.com/v2-6fa690a46f48df26b6569f3e5c4cf16f_r.jpg"/>

<img src="https://pic2.zhimg.com/50/v2-47caa2c642ff923e9c211da9ac116228_hd.jpg" data-caption="" data-size="normal" data-rawwidth="549" data-rawheight="418" class="origin_image zh-lightbox-thumb" width="549" data-original="https://pic4.zhimg.com/v2-47caa2c642ff923e9c211da9ac116228_r.jpg"/>

估值(市盈率)的底部,都是对应股价的底部。所以通过估值(看全市场等权中位数PE/PB),我们就能判断市场在高位还是低位。

一般来说,当估值比历史上70%都便宜(即PE估值百分位小于30%)的时候属于低估,我们可以大胆买入,越低越买;估值PE百分位水平介于30%-70%的时候继续持有;高于70%的时候就属于高估选择卖出。

为什么看全市场PE/PB值?

用全市场的PE/PB对整个市场估值,最能准确反映全部市场的情况。

为什么用“等权”而不是“加权”?

A股中银行等金融股占了一多半的权重,导致估值失真,会让人误以为估值很便宜。

等权,就是所有股票权重一样,这样更能反映市场的真实情况。

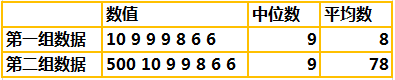

为什么用中位数?

我们来看两组数据,

<img src="https://pic4.zhimg.com/50/v2-c1f591f4d110ad0101b487379c53aed9_hd.jpg" data-caption="" data-size="normal" data-rawwidth="395" data-rawheight="80" class="content_image" width="395"/>

可以看到,

第一组数据的中位数是9,平均数是8,基本符合整体数据情况;

第二组数据的中位数仍然是9,但平均数约为78,全部数据中大部分都在10以内,但平均数却是78,很明显不符合真实情况。

平均数非常容易受到【极端值】的影响,导致其它数据【被平均】,进而无法反应市场的真实估值情况。

A股市场整体非常喜欢炒作,热门题材股/妖股动辄市盈率几千倍,几万倍,几十万倍,很容易平均掉其它低市盈率的股票,导致市场估值失真,所以中位数相对来说更能反映市场真实情况。

<img src="https://pic4.zhimg.com/50/v2-9d545d470fb5e88c8b69de8e3a213409_hd.jpg" data-caption="" data-size="normal" data-rawwidth="413" data-rawheight="411" class="content_image" width="413"/>

(数据来源:A股市盈率前十名/2020-3-24)

在具体的实操中,由于巴菲特指标范围过大,不够精细,所以最常用的是第三个即:市盈率、市净率。

不过,这里大家要注意,由于股票影响因素众多,没有哪个指标能绝对预测到最低点,只能预测到相对的底部。

(4)实操中怎么买的便宜?

理论上说,如果我们知道最低点,一次性在最低点买最好。

但没人能知道最低点,我们只能根据【全市场等权中位数PE/PB值】等指标,知道市场相对的底部区域。

所以,具体的买入原则是等股市相对比较便宜的时候再买,越跌越买。

一般来说,当全市场等权中位数PE值百分位小于30%(股市比历史上70%都便宜)的时候,我们可以开始买入,越低越买;

我们可以更进一步确定一个买入的计划:

如果股市比过去70%的时候都便宜,每周开始定投股票基金。

如果股市比过去80%的时候都便宜,每周2倍定投股票基金。

如果股市比过去90%的时候都便宜,每周3倍定投股票基金。

这样,按着计划买,我们能买的更有章法,尽可能让更多的筹码买的更便宜。

五、实操结果 我就是严格按这个策略,建立的基金组合,并且按这个策略买入的基金。不到3个月,现在收益大约10%左右。

具体看下图

<img src="https://pic3.zhimg.com/50/v2-553e323d44d1d7e92cd4a4b0e18262f7_hd.jpg" data-size="normal" data-rawwidth="328" data-rawheight="249" class="content_image" width="328"/>这是我3月以来定投买入的记录 <img src="https://pic3.zhimg.com/50/v2-28d4378156c8e17bb7c056c74939fc7e_hd.jpg" data-caption="" data-size="normal" data-rawwidth="328" data-rawheight="504" data-default-watermark-src="https://pic4.zhimg.com/50/v2-a46c40881b39d4df603cc1581d22f019_hd.jpg" class="content_image" width="328"/> <img src="https://pic2.zhimg.com/50/v2-36aff72ae341bd3be42b542b2410b71b_hd.jpg" data-caption="" data-size="normal" data-rawwidth="332" data-rawheight="544" data-default-watermark-src="https://pic2.zhimg.com/50/v2-a80d29cf15fa2b4645e48b461e849b0b_hd.jpg" class="content_image" width="332"/>

把握这几个点,就能脱离韭菜行列,大概率就能开始稳定赚钱,甚至可能财务自由。

比如,我就计划通过基金实现财务自由。

我现在基金投资大约不到300万,我准备用10年时间增值到1000万。

加上每年的存款,折算下来,大约需要每年8%-10%左右的收益。

到时候,加上房产,总资产大约2000万+,每年投资收入大约100-150万,维持以后的花销问题不大,我就准备退休了。

这是我想了很久的计划,未来我会不断努力实现这个计划。

基金实际上非常简单,99%的人投基金亏损的主要原因是不懂,看完下面这些攻略,将帮你远离亏损,赚10%-15%收益。

基金全攻略: 基金赚钱就是一层窗户纸,一篇文章帮你捅破窗户纸 如何选好基金:手把手教你选出15%收益的股票基金 基金什么时候买:90%的人不懂基金赚钱的真正秘密 基金什么时候卖:基金赚100%收益的核心 如何选债券基金:手把手教你选出优秀的债券基金 投资赚大钱的战略规划:满脑子都是300%收益 其他超级干货 1、干货理财书籍,80%的书都比较差,真正的好书不多,我给大家整理了10几本经典高质量书。读透这些书,功力会再上一个台阶。点击这里可以直接享用。

2、我会每月选出2020年公认优秀的基金名单,我公号菜单可以直接领取,大家尽量在公认优秀的名单里选基金,业绩可以超过80%的人。

3、纸上得来终觉浅,公号有100万基金实盘,大家可以做为实战参考。如果学完上面的超级干货,还有基金或理财方面的问题,可以在我公号留言,我会以多年的经验帮你参谋。

<img src="https://pic2.zhimg.com/50/v2-bbe3dca2820546c4b43035ae12c913bb_hd.jpg" data-caption="" data-size="normal" data-rawwidth="640" data-rawheight="434" class="origin_image zh-lightbox-thumb" width="640" data-original="https://pic2.zhimg.com/v2-bbe3dca2820546c4b43035ae12c913bb_r.jpg"/>

)

:MQ消息队列的12点核心原理总结)

投稿时间延长)

:如何从0到1设计一个消息队列中间件)

)

:详解RocketMQ的架构设计、关键特性、与应用场景)

)

+python读写文件txt +文本数据预处理)