来源:中泰证券

来源:中泰证券

2018年预计我国汽车销售负增长,为30年来首次,批发数据自5月份开始逐步下降,尤其是9月之后,销售增速加速下滑,判断汽车市场弱势的原因和持续时间长短,是思考2019年汽车行业投资策略的前提。

我们认为,短期由于刺激政策透支需求和高基数是下滑的主因,但中长期来看,汽车市场自身所处的发展阶段和宏观经济环境才是真正的决定因素。

▌刺激政策退出,高基数影响

汽车销量的增速具有明显的周期性,如果没有2015年底的刺激政策,2016年之后会是一个波峰下移的小周期,17年和18年增速下滑也会平缓。

刺激政策的实行,短时间内透支了需求,推高了16、17年的基数,而四季度历年都是销售占比最大的季度,所以9月开始,乘用车销售增速出现加速下滑。

行业进入普及后期:短期增速下滑,长期未见顶

我国汽车市场经过30年的快速发展,得益于汽车的售价的下降和居民可支配收入的提高,已经成为世界汽车销量最大的市场,行业增速也逐渐减缓,开始进入普及后期。

通过分析美国汽车市场的数据,在1960s之前美国汽车销售保持快速增长,之后增速明显放缓,开始进入普及后期,从1960年到2000年,千人保有量从400提高到800,年复合增速为2.4%。

从国外汽车发展经验来看,普及后期的特点主要有:增速减缓,千人保有量缓慢增加;与宏观经济相关性提高,周期属性增强;持续较长时间。

所以,我国目前的汽车销量仍有向上空间,但是增速将会趋缓,我们预计未来5-10年仍将保持1%-3%左的复合增速。

宏观经济压力大,需求萎缩

从日本和美国的经验可以看到,当汽车市场进入普及后期,汽车销售的周期性显著提高,而汽车作为最大的可选消费品,受宏观经济的影响很大,在经济降速时可以作为领先指标,2018年汽车销售下滑,不仅仅是行业本身的问题,也是对未来宏观经济预期的提前反映。

本轮汽车需求萎缩并不是同步的,是沿着低级别城市向高级别城市和低价车向豪华车的路径传导的,这其中受损最大的就是低级别市场和低价车型,表现之一就是自主品牌的渗透率下降,尤其是8月以后,自主品牌的渗透率回到了2015年的水平。

对于低级别城市,汽车需求下降,很大原因来自房地产的消费挤出,从住宅价格指数来看,本轮房地产周期,受益于棚改,低级别城市的涨幅和持续时间都高于一线,随着2018年下半年棚改货币化力度减弱,本轮房价上涨的挤出效应开始显现,可选消费品的需求减弱,而汽车首当其冲。

▌2019年的判断:下半年边际改善,上半年基调去库存

对明年汽车市场的判断:由于2018年一季度有2017年底转移订单的影响,基数较高,2019年一季度增速依然不乐观,上半年主要目标去库存,下半年受益宏观经济维稳,销售边际改善,前低后高,预计三季度会开始转好,行业继续分化,整合进入实质阶段。

信贷有望回暖,汽车消费边际改善

2018年12月的中央经济工作会议提出,宏观政策要强化逆周期调节,继续实施积极的财政政策和稳健的货币政策,适时预调微调,稳定总需求。

促进形成强大国内市场,落实好个人所得税专项附加扣除政策,增强消费能力。

汽车在限额以上单位社会商品零售中占比接近3成,11月汽车类零售下滑10%,拖累了社消零售总额的增长,在2019年稳定总需求,刺激消费的大背景下,汽车销售对稳经济的重要性提高。

汽车作为同时具有周期品和消费品属性的行业,行业增速与信贷周期关系密切,随着我国汽车金融渗透率的提高,消费贷款对汽车销售的影响加大,2018年在去杠杆的大背景下,消费贷款的监管加严,对汽车销售也有抑制作用,2019年稳经济的背景下,信贷增速有望回暖,带动短期消费贷款回升。

▌乘用车:淡化增速,精选结构

销售继续分化,价格中枢下移

自主品牌分化,集中度继续提高。自主品牌整体渗透率下降,前十集中度继续提高,销售前十占自主品牌比例较2017年提高了近3%,除上汽和吉利之外,其他车企几乎都无法完成年初销售目标。

一线自主吉利、上汽和广汽继续保持增长,伴随产品力提升,已开始抢占合资品牌的市场份额,而弱势自主品牌受到一线自主和合资品牌下移的双重挤压,同时由于环保和新能源政策对产品的压力,预计2019年自主品牌亏损家数将增加,行业整合进入实质阶段。

德日系品牌继续保持强势

根据中汽协数据,2018年1-11月,德系、日系、美系、韩系、法系品牌乘用车销售同比增速分别为:4.3%、5.3%、-15.9%、5.3%、-27.2%,德系、日系继续保持强势,美系、韩系大幅下滑,韩系受益低基数,止住跌势。

分企业来看,前三依然是南北大众和上汽通用,但增速下滑,日系车企表现优秀,尤其是广汽丰田,增长31.5%,在目前经济下行的背景下,消费者日趋理性,日系车以经济可靠的特点符合消费的趋势。

豪华品牌增速将下滑

2018年豪华品牌逆势增长,1-11月豪华车同比增长10.6%,继续大幅领先整体汽车行业,豪华品牌通过拓展产品线和价格下探,充分享受了本轮汽车置换和消费升级的红利。

2018年豪华品牌内部也开始出现分化,一线BBA依然强势,但二线差距明显,持平和下滑的品牌明显增多,在一轮行业下滑的周期中,资金会不断退守到最优质的板块,豪华品牌相对于自主需求下滑的周期会滞后,2019年将会逐渐体现。

主动去库存,价格中枢下移

由于2019年上半年需求依然较弱,同时库存高企,降价去库存成为2019年经销商的普遍策略,我们预计价格将下降到16年水平,相较于目前有5%以上的降幅。

估值快速下降,接近历史地位

2018年,关税下降、股本放开叠加行业景气下滑,主要整车企业估值都出现大幅下滑,即使上汽、广汽仍保持增长的车企也不例外,投资者更多开始关注股本放开之后,合资车企的盈利持续性。

从整车行业整体历史的估值来看,汽车购置税优惠取消后,PE估值从2011年年初的15倍左右下降到2012年年中的10倍左右、PB估值从2.6倍下降到1.5倍左右。

当前估值已经接近2012年年中的水平,PB已经创出新低,但由于行业长期复合增速下降及对股比放开的忧虑,估值仍有下降空间。

▌环保:国六将近,后处理升级

汽油车:需加装GPF,关注48V轻混系统等技术

国六a阶段2020年中实施,国六b阶段2023年中实施,部分地区提前实施。

1) 国六a从2020年7月1日起全面实施,国六b从2023年7月1日实施。

2) 国务院《打赢蓝天保卫战三年行动计划》中,2019年7月1日起,重点区域、珠三角地区、成渝地区提前实施国六排放标准。

国六a为过渡阶段,国六b限值要求更加严格。

1) 国六a从2020年7月1日起全面实施,排放标准基本于国五相同,一氧化碳限值更加严格。

2) 国六b从2023年7月1日实施,相对于国六a,一氧化碳、碳氢化合物等严格了40%-50%。

此外,新增加了一氧化二氮的限值要求,将PM的要求从国五的汽油直喷发动机扩大到所有的点燃式汽车,国六b的PM限值又比国六a下降33%。

国六a阶段,关注降低一氧化碳以及颗粒物(PM/PN)排放技术。

1) 相比国五,国六a阶段一氧化碳排放降低30%,国六b阶段降低50%。

2) 国五阶段仅对缸内直喷汽油机PM排放有限值要求,而对PN无限值要求;到国六阶段,对气道喷射和缸内直喷汽油机都提出了PM和PN排放限值要求,并且国六b阶段限值从4.5mg/km收紧到3mg/km,加严33%。

国六b阶段,关注降低氮氧化物、非甲烷烃排放技术。

1)国六a阶段THC和NMHC排放限值保持与国五阶段一致,到国六b阶段,限值下降约50%。

2)国六a阶段限值保持与国五一致,在国六b阶段NOx限值收紧了42%。降低NOx排放的技术主要有:采用废气再循环技术EGR,将废气冷却后引入进气系统中,能有效降低燃烧最高温度,抑制或者减少NOx的生成;对富氧稀燃发动机,可以采用NOx吸附还原催化剂进行后处理。

对于汽油车来说,除了增加三元催化剂和升级OBD,还需要增加颗粒捕捉器(GPF),加上前期研发测试及后期排放质保费用,总成本约在1000-2000元。

▌柴油车:路线分化,SCR+DPF成标配

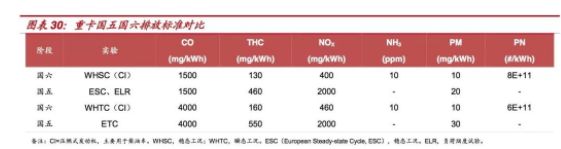

重型车:国六a为过渡阶段,国六b落实最严要求。

2018年6月,重型车第六阶段排放标准GB17691-2018正式发布。

2019年1月1日起,国内将正式提供新型燃油,并于2020年7月1日起正式实施国六排放标准第一阶段。国六a阶段作为过渡阶段,排放标准为国五阶段最严数值,国六b则完全落实各项实验最严要求。

轻型车:升级国六主要为了控制氮氧化物的限值。

轻型车国六排放法规已于2016年12月23日正式发布,由于国六采用燃料中立原则,对柴油车的氮氧化物和汽油车的颗粒物不再设立较松限值。

国六a阶段,轻型柴油车升级的主要内容是控制氮氧化物的限值。

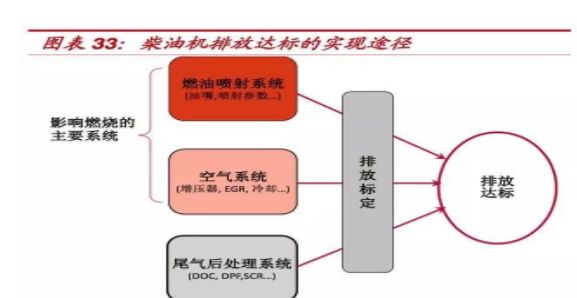

排放达标需要多项系统协同标定。

国六阶段,柴油机需要燃油喷射系统、空气系统及尾气后处理系统的协同标定,才能保证达到欧六排放标准。

由于国六大幅提高了对碳氢化合物、氮氧化物等排放物的限制,国六发动机需要采取机内净化结合尾气处理联合方案。

国六阶段路线分化,SCR+DPF成为标配。

在国五阶段,重卡采用SCR(选择性催化还原技术,利用尿素溶液对尾气中的氮氧化物进行处理),轻卡采用EGR(废气再循环)、DPF(颗粒捕集器)、DOC(微粒催化转化器)技术(为主)或者SCR技术。

到了国六阶段,需要多种技术共同配合,各厂商技术路线出现分化,但SCR+DPF成为标配。

轻卡成本增加4000元,重卡成本增加1.5-2万元。

1) 由于国务以前柴油排放标准较低,国六采用燃料中立原则,汽柴油车采用相同的限值要求,柴油车的升级难度较高,轻型柴油车单车升级成本约需4000元。

2) 升级国六后重卡主要有下图四方面的成本,初期成本较国五增加1.5-2万元,随着控制技术产业化发展,成本将逐步降低。

自主品牌企业已经具备SCR系统开发能力。

国内已经有小部分企业自主研发的SCR系统已经能满足相应的排放法规,如威孚力达(威孚高科子公司)依托博世背景的产品优势在我国SCR市场具有较高的市场份额、万向通达(万向钱潮子公司)获得了东风等厂商订单、银轮股份(2010年SCR系统研发成功)等。

DPF市场规模达百亿,自主品牌积极布局。

假设中重卡每年销量为100万辆,轻卡销量为150万辆,DPF装赔率达到90%。按照中重卡单价1万元、轻卡0.5万元计算,国六阶段DPF的前装市场约为150亿元左右。

限于政策、技术、市场等原因,国内对DPF技术的研究基本处于起步阶段,国内市场主要由博世、康明斯等外资供应,自主品牌威孚高科、银轮股份等积极布局。

▌贸易摩擦缓解,利好进口车贸易商、零部件出口企业

贸易摩擦缓解,对原产美国的汽车暂停加税

2018年12月14日,国务院关税委员会则决定,自2019年1月1日起,对原产于美国的汽车及零部件暂停加征25%的关税,恢复到之前15%的关税。此次暂停加征关税的政策执行3个月,截止日期为2019年3月31日。

本次关税下降对完税价格下降影响为8%。进口车价格=报关价+关税+消费税+增值税=报关价*(1+关税税率)*1.16/(1-消费税税率)。本次对原产美国的汽车及零部件暂缓加税对完税价格的影响为8%。

利好进口车贸易商、零部件出口企业

对美汽车贸易:出口以零部件为主、进口以整车为主。

1) 据海关总署的数据,2017年我国出口美国的商品金额为4297.55亿美元,按照HS分类车辆及其零附件(铁道车辆除外)出口金额为151.17亿美元,其中主要为汽车零部件商品。

2) 根据海关总署的数据,2017年我国从美国进口的商品金额为1539.43亿美元,按照HS分类车辆及其零附件(铁道车辆除外)进口金额为150.93亿美元,其中主要为汽车整车商品。

2018年5-10月,我国进口美国汽车商品为65.59亿美元,同比下降17.5%。本次暂停增加对美关税,利好进口车贸易商。

▌零部件:行业承压

整车增速放缓、零部件行业承压。2018年11月汽车销售254.8万辆,同比下滑13.9%;1-11月累计销售2542万辆,同比下滑1.8%。

刺激政策退出对行业影响在2019年上半年将结束,我们预计2019年汽车销量与2018年持平。下游汽车销量增速放缓,零部件承压,ROE向下。

估值进入下行周期,2019年压力仍较大。从零部件行业整体历史的估值来看,汽车购置税优惠取消后,2011年零部件整体估值从年初的23倍左右下降到年末的16倍左右。2019年为购置税政策退出后的第二年,零部件行业整体估值压力依然较大。

未来智能实验室是人工智能学家与科学院相关机构联合成立的人工智能,互联网和脑科学交叉研究机构。

未来智能实验室的主要工作包括:建立AI智能系统智商评测体系,开展世界人工智能智商评测;开展互联网(城市)云脑研究计划,构建互联网(城市)云脑技术和企业图谱,为提升企业,行业与城市的智能水平服务。

如果您对实验室的研究感兴趣,欢迎加入未来智能实验室线上平台。扫描以下二维码或点击本文左下角“阅读原文”

)

)

)

: Linux 磁盘、分区、挂载、逻辑卷管理 (Logical Volume Manager))