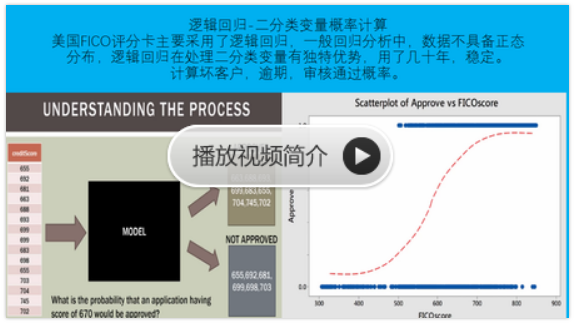

python信用评分卡(附代码,博主录制)

https://study.163.com/course/introduction.htm?courseId=1005214003&utm_campaign=commission&utm_source=cp-400000000398149&utm_medium=share

放贷流量增加,逾期率也会随之增加,是否盈利取决于赚的利息钱-逾期损失

金融之家6月15日讯,如果你以为一家网贷平台规模够大,名声够响亮就可以放心投入自己的资金的话,那你就太天真了。即使是世界上最大的网贷平台依然可能存在审核借款人信息“不较真”的情况。关键时刻,分辨标的的好坏还得靠自己的火眼金睛。

根据彭博社的Matt Scully的一份报告,Prosper Marketplace和lending club这两家全球最大的在线个人贷款平台,在核实借款人收入和就业等关键信息时并不总是“十分认真”。

彭博社发现,这两家公司经常在关键贷款信息上接受客户的说法,即使有错误,例如夸大收入,他们也不会拒绝贷款。

根据 Scully的说法,

“根据与上个月 Prosper销售的债券挂钩的文件显示,Prosper Marketplace inc.为借款人提供贷款时没有核实收入和就业等关键信息,这些信息约占其贷款总额的四分之一。而另一家知名网贷平台LendingClub corp,根据与该公司债券销售相关的披露信息,包括LendingClub目前提供的证券文件显示,在该公司2016年最受欢迎贷款中,只有三分之一的贷款人收入是经过验证的。如果两家银行在借款人的申请中发现了错误,比如夸大了收入,他们可能仍会继续贷款。”

两家公司为自己的做法进行了辩护,理由是先进的风险控制程序有助于杜绝欺诈行为。

Prosper向彭博社表示,它将核实其所有贷款的身份和银行账户,并表示它已经“开发出了一些行业领先的风险缓解控制措施”。

Lending Club的一名代表告诉彭博社,该公司使用“机器学习和其他技术来构建可靠的模型,这些模型可以细分哪些借款人需要验证,哪些不需要。”

与传统银行不同,网贷平台可以通过邮件、在线广告和节目赞助等方式迅速招揽客户。作为贷款审批流程的一部分,大多数平台采用自动化的方式检查借款人的信用指标和历史信用数据,在这些平台看来,这样既可以避免操作工资和税单审查等劳动量较密集的工作,又能降低借款人的坏账率。

然而,尽管机器学习技术、大数据管理和先进的欺诈检测方法等手段能帮助网贷平台比传统贷款机构在贷款选择方面做出更好的决定。但这仍阻止不了在线消费贷款的逾期率和坏账率的飙升。

在过去的一年里,Lending Club和Prosper Marketplace这两家最大的美国在线消费者贷款机构在2016年累计亏损近2.65亿美元。

以Prosper Marketplace来说,根据市场机构Insikt的数据显示,其净坏账率从2015年12月的0.41%上升至2016年底的0.97%。而同期30天以上的逾期率则从1.66%上升至3.33%。 Lending Club表现稍微好一些,其净坏账率在2016年12月达到0.75%,高于2015年底的0.43%,而逾期率相对稳定,2016年底为2.52%,而2015年为2.43%。

彭博社援引摩根士丹利的数据称,尽管经济指标相对强劲,但在线贷款机构的贷款速度却比预期的要快。在这一方面,lending club 和Prosper Marketplace并不是个例。

根据穆迪上月透露,作为美国最大的次级抵押贷款机构之一的桑坦德银行在10亿美元的债券发行中,仅对8%的借款人进行了收入检查。与此同时,信用卡公司的客户违约率上升,表明他们也开始放松自己的标准,更加积极地发放信贷。

降低对借款人的审核标准有助于网贷平台追逐更高的利润,但投资者往往会伴随着更大的风险。

因此,尽管网贷平台在赶在投资者之前对借款人先行进行审核,但投资者还要进一步擦亮双眼。在进行投资时,除了先看平台本身的资质以外,还要学会筛选优质借款人,从多个方面,例如还款意愿、还款能力以及是否进行实物抵押等角度仔细审核。即便平台大如lending club都免不了会有“漏网之鱼”,你还有什么理由不谨慎呢?

https://study.163.com/course/courseMain.htm?courseId=1005988013&share=2&shareId=400000000398149(博主录制,2K超清分辨率)

DDL增强功能-数据类型、同义词、分区表)

初衷、感想与笔记目录)