今天分享的是AI系列深度研究报告:《2023年AI报告:AI提供新一轮C端创新》。

(报告出品方:中泰电子)

报告共计:54页

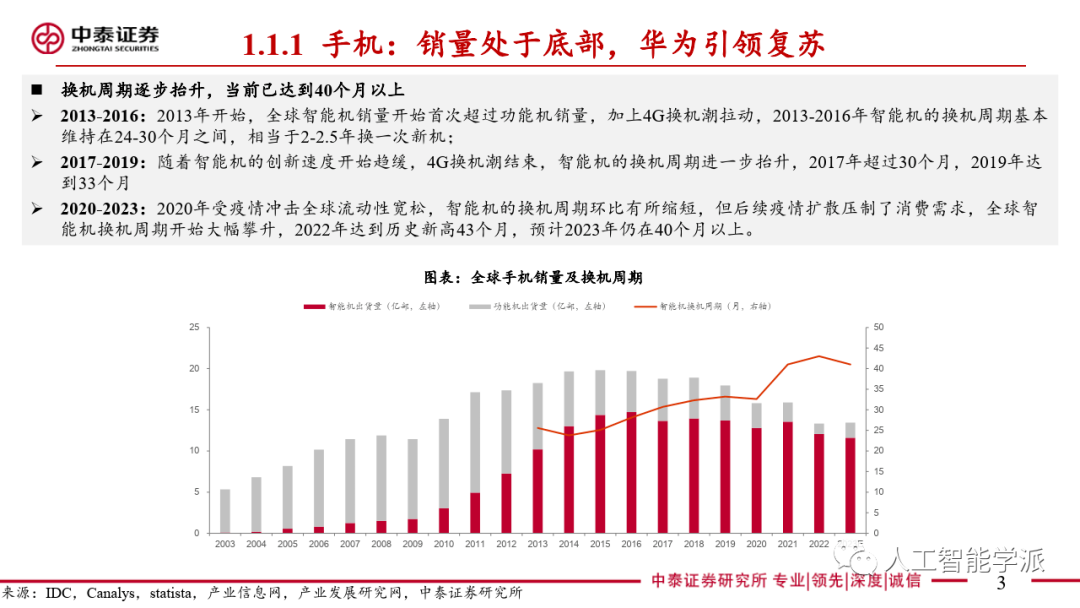

手机:销量处于底部,华为引领复苏

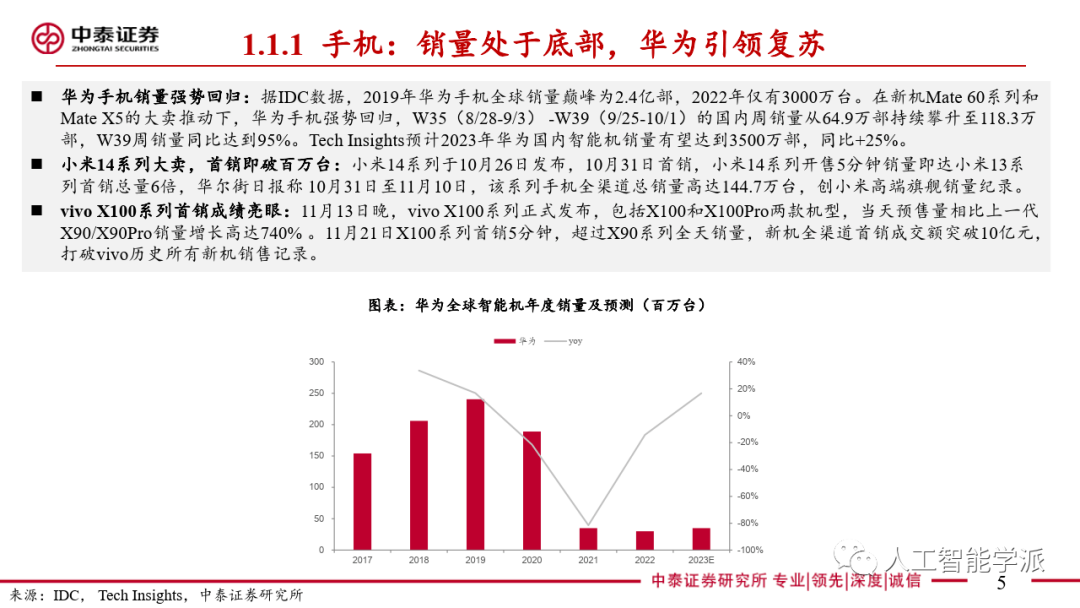

华为手机销量强势回归:据IDC数据,2019年华为手机全球销量巅峰为2.4亿部,2022年仅有3000万台。在新机Mate 60系列和 Mate X5的大卖推动下,华为手机强势回归,W35(8/28-9/3) -W39(9/25-10/1)的国内周销量从64.9万部持续攀升至118.3万 部,W39周销量同比达到95%。Tech Insights预计2023年华为国内智能机销量有望达到3500万部,同比+25%。

小米14系列大卖,首销即破百万台:小米14系列于10月26日发布,10月31日首销,小米14系列开售5分钟销量即达小米13系 列首销总量6倍,华尔街日报称 10月31日至11月10日,该系列手机全渠道总销量高达144.7万台,创小米高端旗舰销量纪录。

vivo X100系列首销成绩亮眼:11月13日晚,vivo X100系列正式发布,包括X100和X100Pro两款机型,当天预售量相比上一代 X90/X90Pro销量增长高达740% 。11月21日X100系列首销5分钟,超过X90系列全天销量,新机全渠道首销成交额突破10亿元, 打破vivo历史所有新机销售记录。

新机持续发布,有望拉动手机销量增长:9月份以来,华为Mate 60系列、苹果iPhone 15系列,以及小米的跑量机型Redmi Note13 系列(9月发布),荣耀的折叠屏V Purse(9月发布),OPPO的折叠屏Find N3(10月发布),vivo的X100系列(11月 发布)陆续发布,后续还有三星的Galaxy S24(预计2024年初发布),荣耀的Magic 6(预计2024年初发布),华为P70(预计 24Q1发布),有望持续拉动手机销量增长。

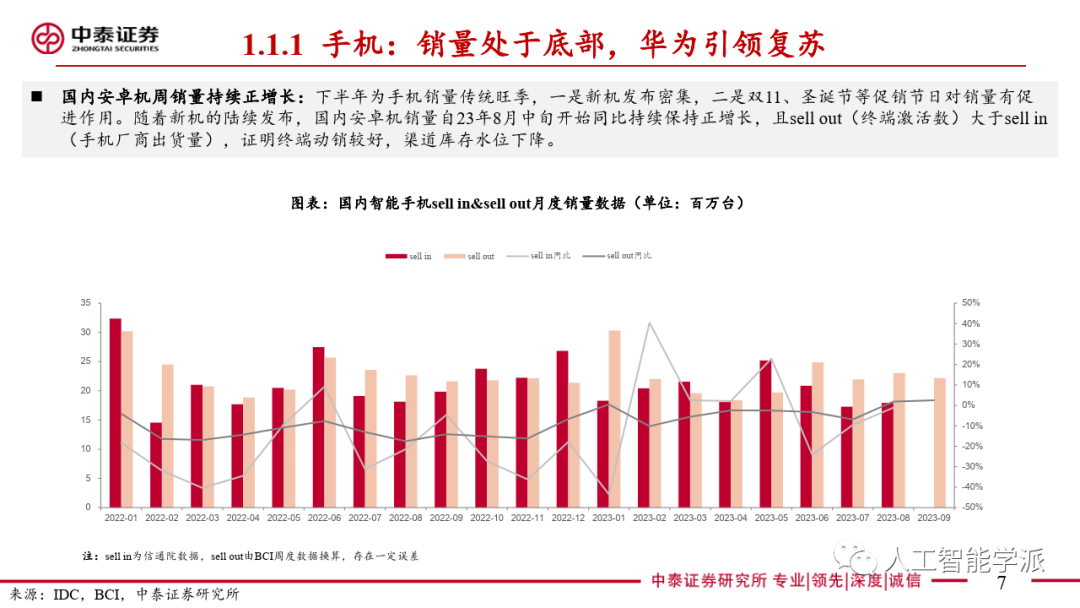

国内安卓机周销量持续正增长:下半年为手机销量传统旺季,一是新机发布密集,二是双11、圣诞节等促销节日对销量有促 进作用。随着新机的陆续发布,国内安卓机销量自23年8月中旬开始同比持续保持正增长,且sell out(终端激活数)大于sell in (手机厂商出货量),证明终端动销较好,渠道库存水位下降。

汽车:电动智能化双轮驱动,销量有望逐步抬升

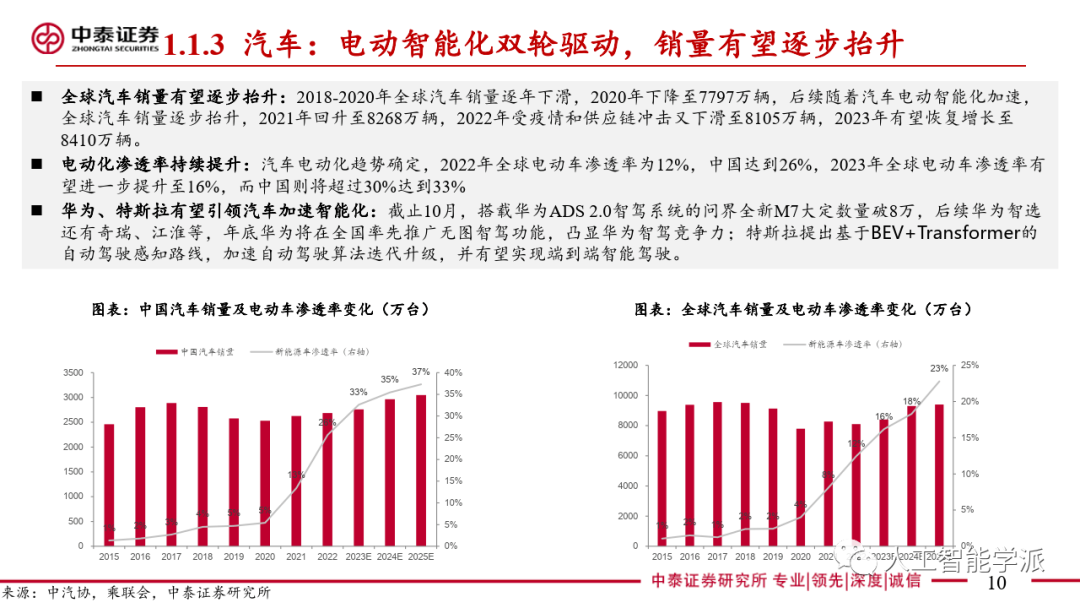

全球汽车销量有望逐步抬升:2018-2020年全球汽车销量逐年下滑,2020年下降至7797万辆,后续随着汽车电动智能化加速, 全球汽车销量逐步抬升,2021年回升至8268万辆,2022年受疫情和供应链冲击又下滑至8105万辆,2023年有望恢复增长至 8410万辆。

电动化渗透率持续提升:汽车电动化趋势确定,2022年全球电动车渗透率为12%,中国达到26%,2023年全球电动车渗透率有 望进一步提升至16%,而中国则将超过30%达到33%。

华为、特斯拉有望引领汽车加速智能化:截止10月,搭载华为ADS 2.0智驾系统的问界全新M7大定数量破8万,后续华为智选 还有奇瑞、江淮等,年底华为将在全国率先推广无图智驾功能,凸显华为智驾竞争力;特斯拉提出基于BEV+Transformer的 自动驾驶感知路线,加速自动驾驶算法迭代升级,并有望实现端到端智能驾驶。

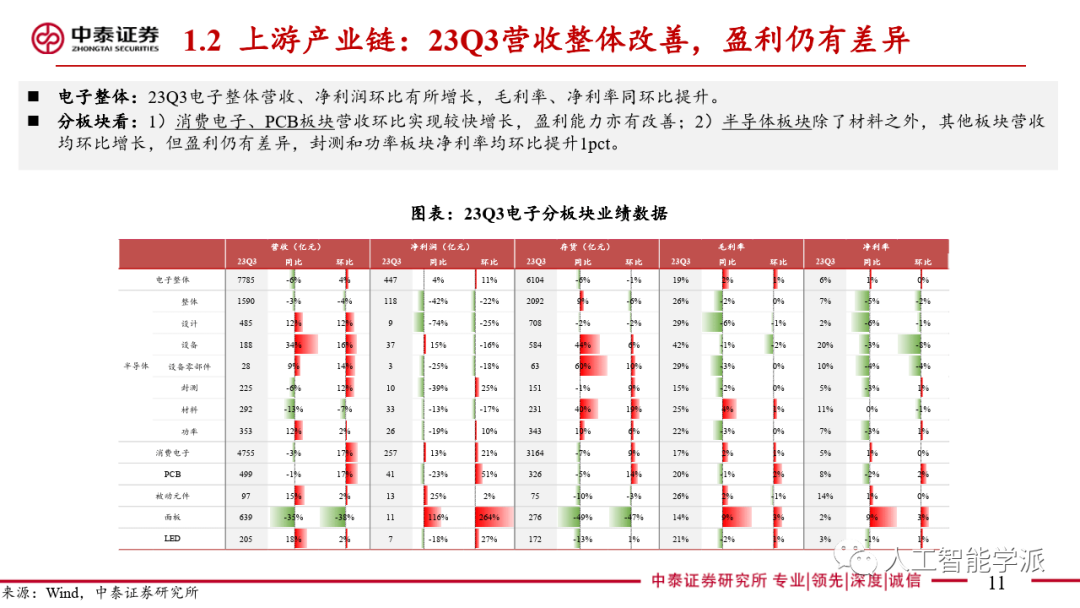

上游产业链:23Q3营收整体改善,盈利仍有差异

电子整体:23Q3电子整体营收、净利润环比有所增长,毛利率、净利率同环比提升。

分板块看:1)消费电子、PCB板块营收环比实现较快增长,盈利能力亦有改善;2)半导体板块除了材料之外,其他板块营收 均环比增长,但盈利仍有差异,封测和功率板块净利率均环比提升1pct。

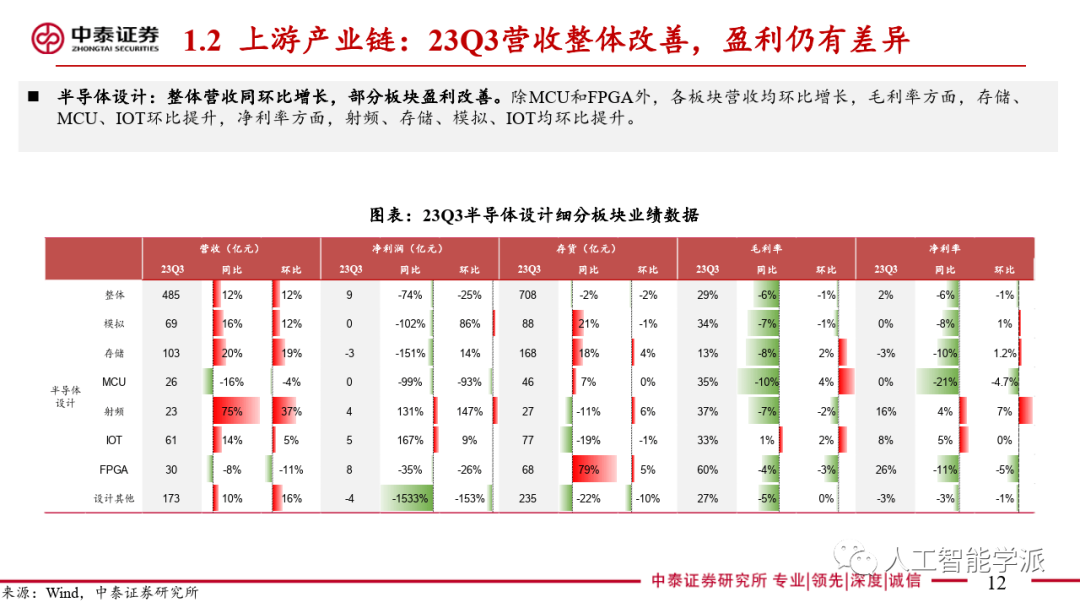

半导体设计:整体营收同环比增长,部分板块盈利改善。除MCU和FPGA外,各板块营收均环比增长,毛利率方面,存储、 MCU、IOT环比提升,净利率方面,射频、存储、模拟、IOT均环比提升。

上游产业链: 23Q3库存趋势有所分化

电子各板块:半导体、被动元件库存环比均有所下降,消费电子因Q3传统旺季正常补库,库存环比上升。

半导体:设计板块库存环比下降,其他板块均有不同程度上升。

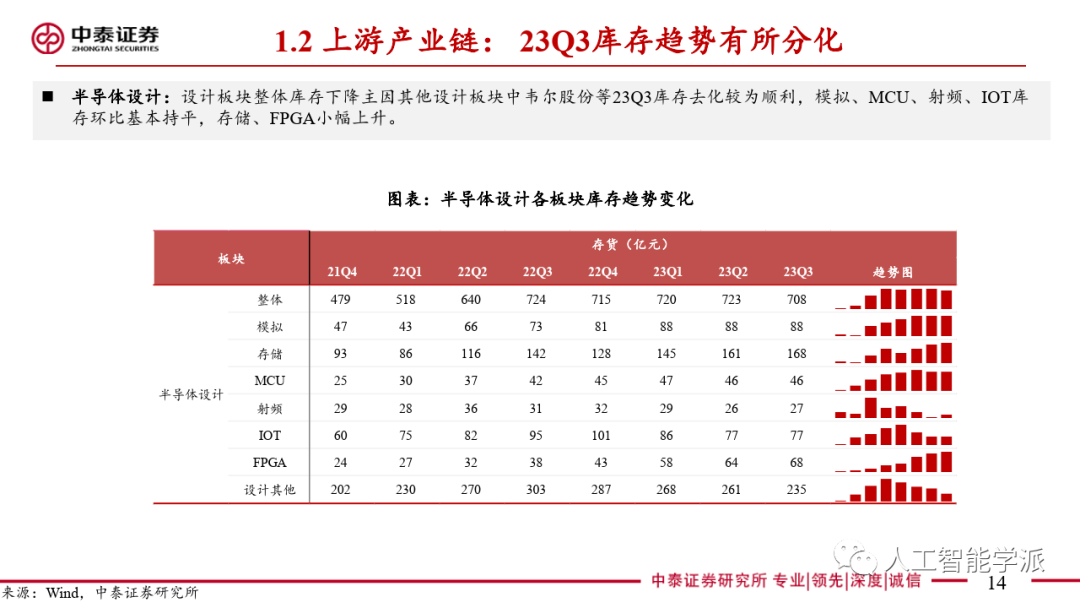

半导体设计:设计板块整体库存下降主因其他设计板块中韦尔股份等23Q3库存去化较为顺利,模拟、MCU、射频、IOT库 存环比基本持平,存储、FPGA小幅上升。

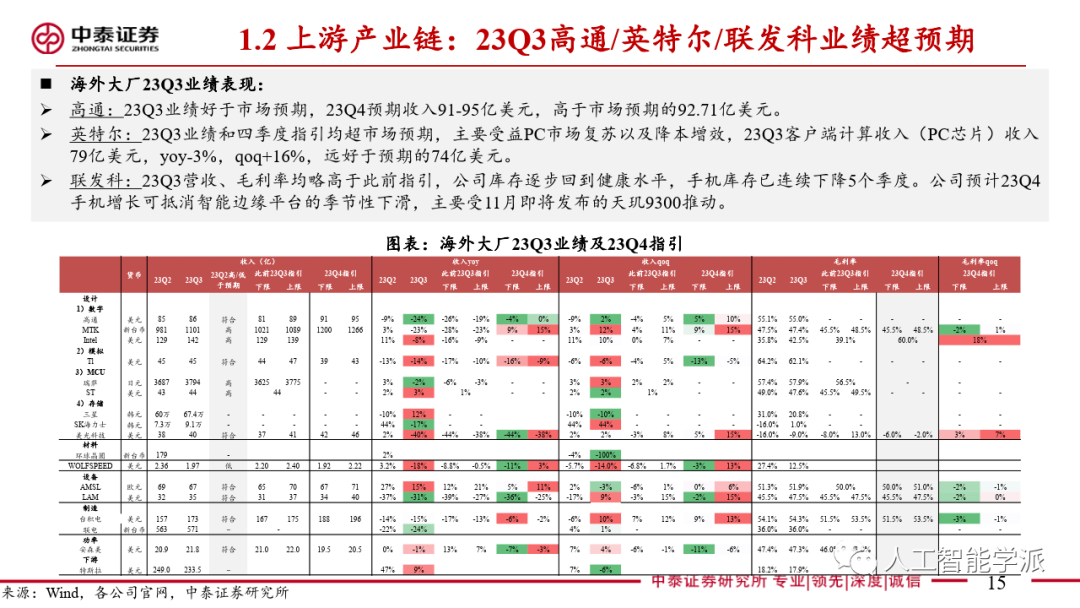

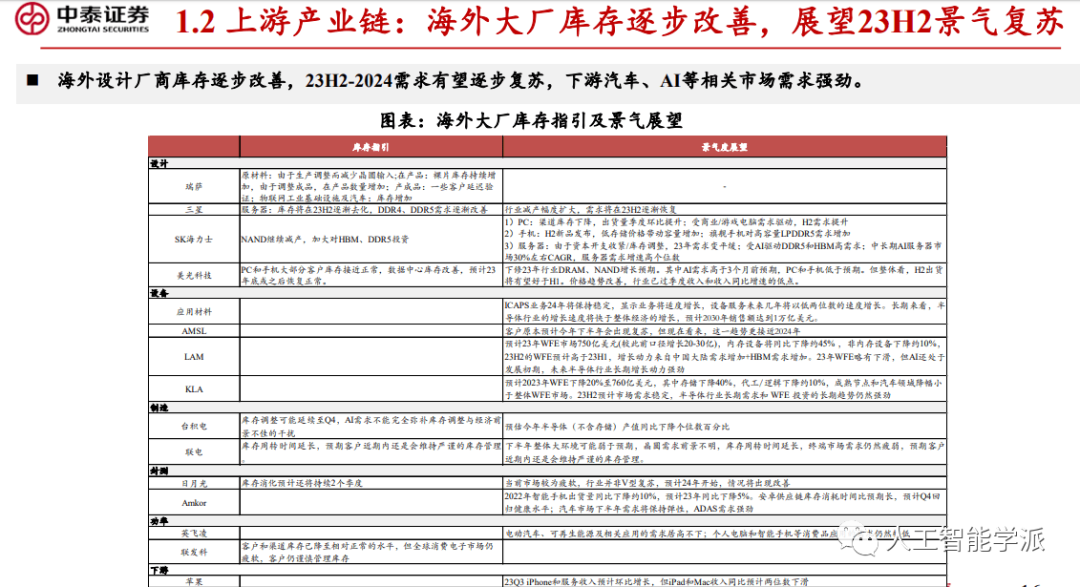

上游产业链:海外大厂库存逐步改善,展望23H2景气复苏

海外设计厂商库存逐步改善,23H2-2024需求有望逐步复苏,下游汽车、AI等相关市场需求强劲。

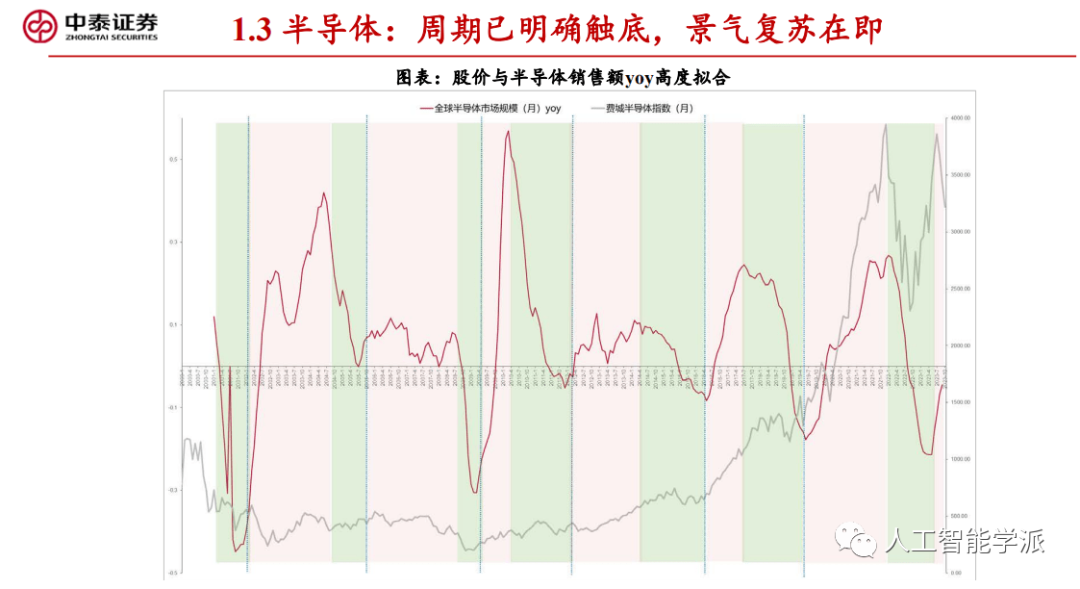

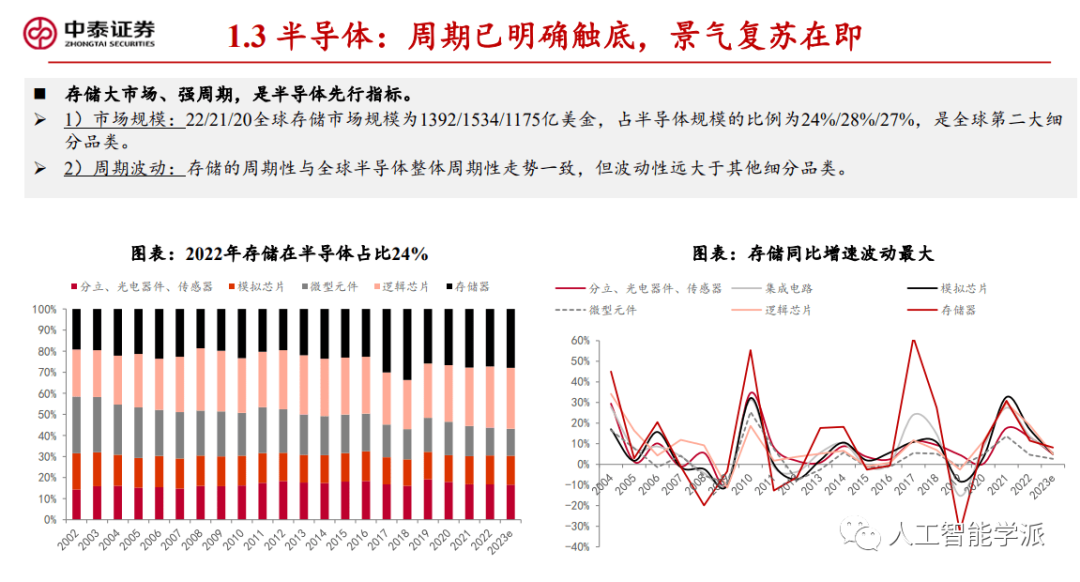

半导体:周期已明确触底,景气复苏在即

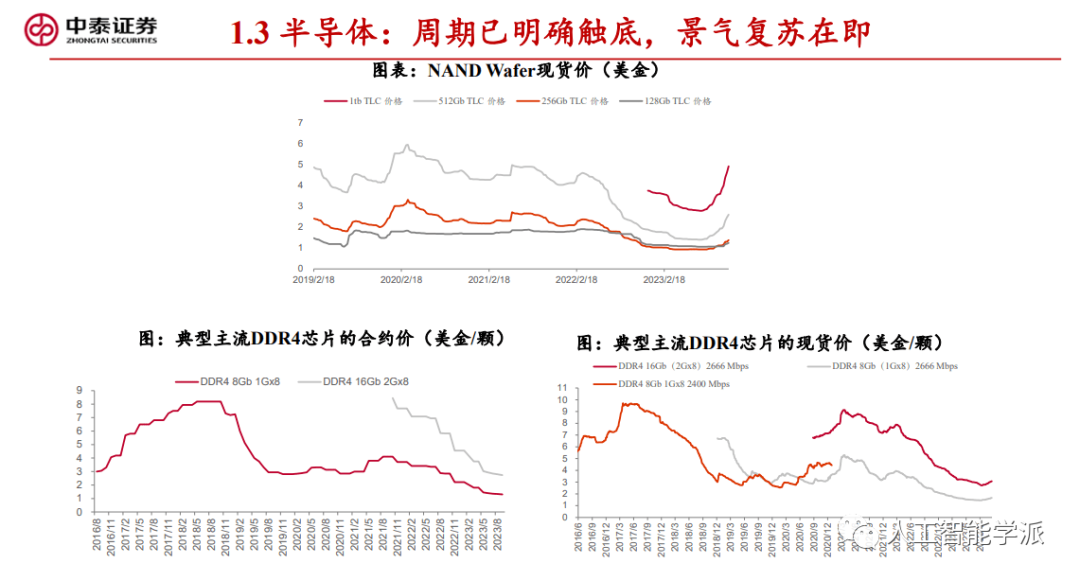

价格是供需博弈后的结果,存储价格反映行业景气,存储价格从22Q4开始下跌到23Q2,经历了6个季度下滑,存储价格从高点已下降70%,Q3存储行业拐点已现。

1)价格跌幅大、预期后续反弹大。DDR4、DDR3合约价从高点跌幅约60%,现货价从高点跌幅约70%,均已创历史新低, 预期后续需求复苏、有望实现较大幅度的反弹。

2)价格拐点已至。从10月合约价看,DRAM连续几月止跌后,首次全线上涨,DDR2合约价涨幅2-3%,DDR3涨幅3-5%, DDR4涨幅6-15%,DDR5涨幅11-12%;NAND MLC全线上涨,涨幅1-2%,SLC全线止跌。从11/06-11/10的现货价格变化看, DRAM颗粒周变化-3.49%~+1.83%,9个料号周价格上涨(DDR4 16Gb、DDR4 8Gb、DDR3 2Gb、DDR3 4Gb等),NAND颗 粒周变化-2%~+1%,1个料号周价格上涨(SLC 8Gb),NAND wafer周变化0%~+7%(512Gb TLC自9月中旬已上涨+52%, 本周较上周+7%)。

AI+MR:AI最佳载体,苹果引领长期创新

VR向MR升级趋势明确,全彩透视逐渐成为标配:透视功能能够有效拓宽应用边界,是区分VR和MR的关键,此前VR产品 基本无透视功能,个别产品如Quest 2、Pico Neo3也仅支持黑白透视,22H2以来多款新品开始向全彩透视升级,例如22年发 布的Pico 4、Quest Pro等以及23年发布的苹果MR和Meta新品Quest 3。全彩透视MR已逐渐成为主流,后续摄像头像素规格以 及算法升级还将持续优化MR透视效果。

24年MR新品密集上市,出货量向上弹性较大:根据维深数据,21年全球VR出货量1029万台,23年预计仅710万台。23Q4 Meta新品Quest 3销售反馈较好,伴随24年苹果MR发售,Meta两款产品叠加国内市场加持,VR/MR有望迎来复苏,出货量 向上弹性较大。

苹果MR具备强大IOS用户基础:根据苹果官方信息,目前全球苹果活跃设备用户数超20亿,以20亿IOS用户计算,iPhone、 Airpods、iPad、iwatch、mac对应硬件转化率分别为11.6%、5.0%、3.1%、2.1%、1.5%。

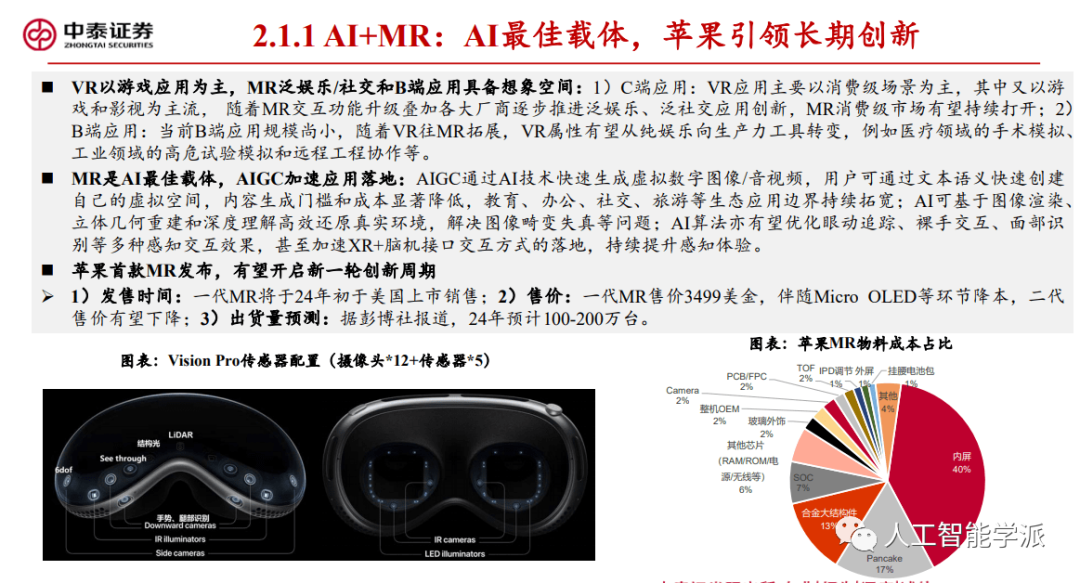

VR以游戏应用为主,MR泛娱乐/社交和B端应用具备想象空间:1)C端应用:VR应用主要以消费级场景为主,其中又以游 戏和影视为主流, 随着MR交互功能升级叠加各大厂商逐步推进泛娱乐、泛社交应用创新,MR消费级市场有望持续打开;2) B端应用:当前B端应用规模尚小,随着VR往MR拓展,VR属性有望从纯娱乐向生产力工具转变,例如医疗领域的手术模拟、 工业领域的高危试验模拟和远程工程协作等。

MR是AI最佳载体,AIGC加速应用落地:AIGC通过AI技术快速生成虚拟数字图像/音视频,用户可通过文本语义快速创建 自己的虚拟空间,内容生成门槛和成本显著降低,教育、办公、社交、旅游等生态应用边界持续拓宽;AI可基于图像渲染、 立体几何重建和深度理解高效还原真实环境,解决图像畸变失真等问题;AI算法亦有望优化眼动追踪、裸手交互、面部识 别等多种感知交互效果,甚至加速XR+脑机接口交互方式的落地,持续提升感知体验。

苹果首款MR发布,有望开启新一轮创新周期。

1)发售时间:一代MR将于24年初于美国上市销售;

2)售价:一代MR售价3499美金,伴随Micro OLED等环节降本,二代 售价有望下降;

3)出货量预测:据彭博社报道,24年预计100-200万台。

AI+笔电:保护数据隐私,重要性凸显

AI PC以PC作为载体进行AIGC各种应用的集成,同时以CPU&GPU补充AIGC应用所需算力

发展路径:1)初代AI PC,运算量相对较小,本质是植入AI概念,可进行文字类生成,现有PC即可支持,如微软的普通版 Copilot;2)进阶AI PC,运算量相对较大,集成各种复杂AI功能,需CPU+GPU提供算力支持;3)未来AI PC,运算量巨大, 具备AI自主学习训练能力,可生成质量较高的创作内容,X86架构下需14代CPU,ARM架构下算力不小于45TOPS

三类厂商积极推动AI+PC:

1)芯片厂商,英特尔、高通、AMD、英伟达等持续推出高算力芯片,支持AI PC算力要求和本 地运行大模型;

2)第三方应用厂商,包括微软等,目前AI PC端应用导入较快且较为普遍的方案为搭载微软开发的 Copilot&Bing,进阶方案为365 Copilot,未来AI PC可满足如3D建模、3D游戏影音开发等更多AI应用;

3)品牌厂商,联想、 惠普、戴尔、华硕、宏碁等传统PC品牌均在积极布局,并积极推动第三方应用厂商推出适用AI PC的应用产品。

AI PC带来生产力变革,有望引发换机潮。AI PC通过本地运行个人大模型不涉及云端操作,保证了个人隐私和数据安全。 未来AI PC通过提高个人和企业的办公效率、生活质量,带来生产力变革,有望引发新一轮的PC换机潮。