来源:乐晴智库精选

伴随汽车智能化提速,汽车半导体加速成长。

2017年全球汽车销量9680万辆(+3%);汽车半导体市场规模288亿美元(+26%),增速远超整车。

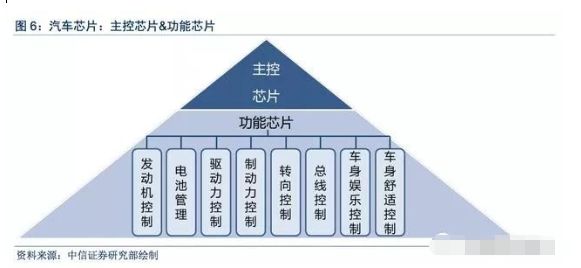

汽车半导体按种类可分为功能芯片MCU(MicrocontrollerUnit)、功率半导体(IGBT、MOSFET等)、传感器及其他。

根据StrategyAnalytics,在传统燃油汽车中,MCU价值量占比最高,为23%;在纯电动车中,MCU占比仅次于功率半导体,为11%。

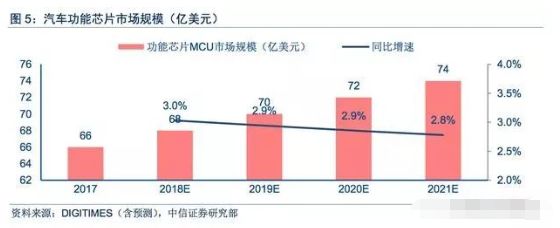

DIGITIMES预测,功能芯片MCU市场规模有望从2017年66亿美元稳步提升至2020年72亿美元。

无人驾驶提升算力需求,主控芯片成为新增市场。

传统汽车的功能芯片仅适用于发动机控制、电池管理、娱乐控制等局部功能,尚无法满足高数据量的智能驾驶相关运算。

近年来,伴随智能驾驶渗透率提升,全球芯片巨头纷纷进军汽车产业,推出具备AI计算能力的主控芯片,担当自动驾驶汽车的“大脑”功能。

我们认为,主控芯片市场规模有望快速成长,IHS预测2020年可达40亿美元。

主控芯片巨头具有较强的AI计算优势,功能芯片厂商具有丰富的汽车产业链经验,两大阵营之间兼并收购及联盟合作频发。

截至目前,英伟达已与全球370+整车厂、一级供应商达成合作;英特尔收购Mobileye切入汽车产业;高通曾意图收购恩智浦等。

▌主控芯片:算力接近PC/智能手机,半导体巨头三足鼎立

智能驾驶涉及人机交互、视觉处理、智能决策等,AI算法和芯片是核心。

据恩智浦统计,目前一辆高端汽车已经搭载超过1亿行代码,远超飞机、手机、互联网软件等,未来伴随自动驾驶的渗透率及级别提升,汽车搭载的代码行数将呈现指数级增长。

自动驾驶软件计算量已经达到10个TOPS(TeraOperationsPerSecond,万亿次操作每秒)量级。

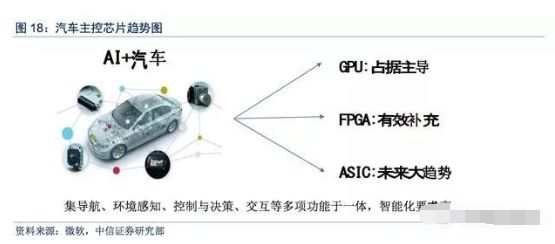

传统汽车MCU的算力难以满足自动驾驶汽车的计算要求,GPU、FPGA、ASIC等AI芯片进入汽车市场。

全球无人驾驶领导者包括谷歌、百度、特斯拉、奥迪等,从这些厂商的自动驾驶主控模块的SoC芯片架构或可一窥汽车芯片发展方向。

谷歌Waymo:采用英特尔CPU+AlteraFPGA方案,英飞凌MCU作为通信接口。

谷歌Waymo的计算平台采用英特尔Xeon12核以上CPU,搭配Altera的Arria系列FPGA,并采用英飞凌的Aurix系列MCU作为CAN或FlexRay网络的通信接口。

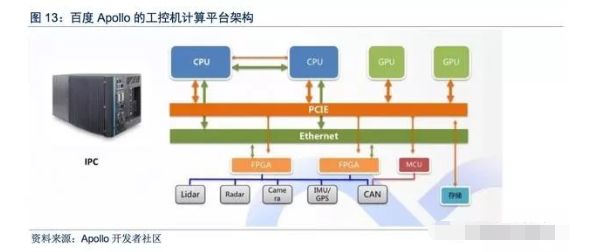

百度Apollo:恩智浦/英飞凌/瑞萨MCU+赛灵思FPGA/英伟达GPU。

百度无人驾驶样车采用IPC(IndustrialPersonalComputer,工控机)方案,但工控机的体积和功耗难以满足量产化要求,因而百度也推出了适合于量产的域控制器嵌入式方案。

将各个传感器的原始数据接入到SensorBox中,在SensorBox中完成数据的融合,再将融合后的数据传输到计算平台上进行自动驾驶算法处理。

百度自动驾驶专用计算平台ACU(ApolloComputingUnit)定义了三个系列产品:MLOC(高精定位,MCU)、MLOP(高精定位+环境感知,MCU+FPGA)、MLOP2(高精定位+环境感知+决策规划,MCU+GPU)。

特斯拉:从MobileyeASIC到英伟达GPU。

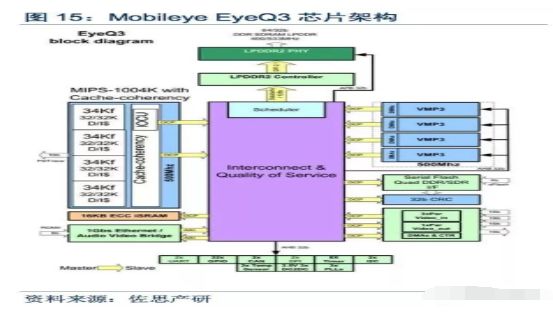

2014年特斯拉发布Autopilot1.0,搭载1个前置摄像头、1个后置倒车摄像头(不参与辅助驾驶)、1个前置雷达、12个超声波传感器,视觉芯片采用MobileyeEyeQ3,主控芯片采用NVIDIATegra3。

2016年底特斯拉发布Autopilot2.0,搭载3个前置摄像头(不同视角广角、长焦、中等)、4个侧边摄像头(左前、右前、左后、右后)、1个后置摄像头、1个前置雷达(增强版)、12个超声波传感器(传感距离增加一倍),主控芯片采用NVIDIADrivePX2,处理速度为Autopilot1.0的40倍。

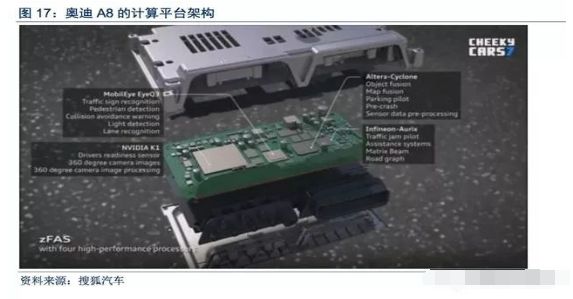

奥迪:MobileyeASIC+英伟达GPU+AlteraFPGA+英飞凌MCU的多芯片集成方案。

全新奥迪A8公开了自己的zFAS控制器方案。zFAS共有四块高性能的处理器:

1) Mobileye的EyeQ3负责视觉信息处理,包括交通标志识别、行人识别、碰撞提醒、车道线检测等;

2) 英伟达的TegraK1SoC负责360°环视影像;3)Altera的Cyclone5FPGA负责传感器融合、地图融合、辅助泊车等;4)英飞凌的Aurix系列MCU用于交通拥堵控制、辅助驾驶等。

我们判断,在汽车主控芯片领域,GPU仍将保持通用汽车主控芯片的主流地位,FPGA作为有效补充,ASIC将成终极方向。

当前人工智能及智能驾驶算法尚未定型,GPU作为通用加速器,预计仍将在相当长一段时间内保持其汽车主控芯片的主流地位;FPGA作为硬件加速器,料将成为GPU的有效补充;

将来如果全部或部分智能驾驶算法得以固化,ASIC将成为最优性价比的终极选择。

▌英伟达:GPU垄断优势,从智能座舱到自动驾驶

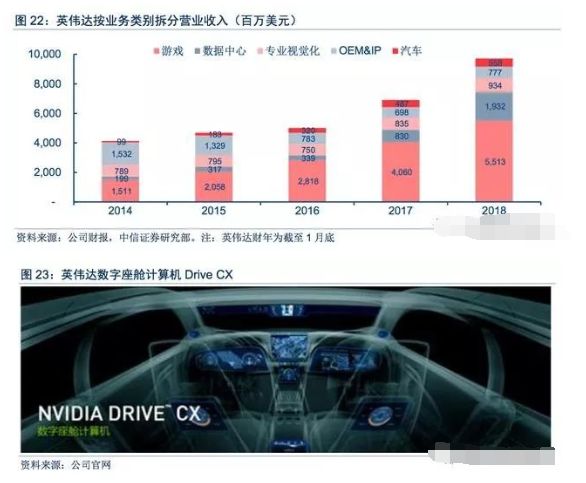

英伟达收入净利润快速增长,汽车为长期动力。英伟达是GPU领域龙头,常年保持超70%市占率。英伟达2018财年(对应2017自然年)收入97.1亿美元,同比+40.6%;净利润30.5亿美元,同比+82.9%。

按照应用类别拆分,英伟达的业务包括游戏、数据中心、专业视觉化、OEM&IP、汽车业务五类。其中游戏为主要收入来源,2018财年收入占比57%。

数据中心业务占比快速提升,从2014财年5%提升至2018财年20%。汽车业务虽然占比较低,2018财年6%,但同比增速较高。

英伟达自动驾驶汽车平台DrivePX:将深度学习、传感器融合和环绕视觉相结合,力求改变驾驶体验。

DrivePX的主要功能包括:

1)传感器融合,可以融合来自12个摄像头、激光雷达、毫米波雷达和超声波传感器的数据;

2)计算机视觉和深度神经网络,适用于运行DNN(DeepNeuralNetwork,深度神经网络)模型,可实现智能检测和跟踪;

3)端到端高清制图,可快速创建并不断更新高清地图;4)软件开发工具包DriveWorks,包含了可供参考的应用程序、工具和库模块。

英伟达与超过370家厂商开展自动驾驶相关合作。

截至目前,英伟达已经与众多国际主流整车厂就DRIVECX娱乐系统、DRIVEPX自动驾驶系统、Xavier超级计算机等达成合作,包括特斯拉、奥迪、奔驰、宝马、沃尔沃、丰田、大众、蔚来等。

英伟达还与传统优势一级供应商如博世、采埃孚等达成合作,英伟达提供自动驾驶计算机平台,传统一级供应商负责整合多传感器方案和自动驾驶系统。

此外,在高精度地图领域,英伟达还和百度、TomTom、Zenrin、Here等达成合作。

▌英特尔:积极兼并收购,进军自动驾驶专用芯片

英特尔传统业务增长乏力,进军汽车领域创造业绩新增长点。英特尔曾经是世界上最大的半导体芯片制造商。

据PassMark统计,2017Q1英特尔占据全球CPU行业的市场份额为80%。近年随着智能手机的兴起与个人电脑市场的景气降低,芯片主业收入增速明显下降,公司营业收入被三星电子超越。公司曾尝试生产了手机处理器但最后表现失利,并不得不解散了负责该业务的部门。

近年来,英特尔通过大量收购积极布局无人驾驶、物联网、人工智能、VR等新兴领域,创造业绩的新增长点,力图实现从传统芯片制造商向多元解决方案提供商转型。

英特尔收购Mobileye:全球视觉ADAS领导者。

Mobileye是全球视觉ADAS市场领导者之一,掌握ADAS市场80%份额,拥有丰富的视觉ADAS产品。

Mobileye的专有软件算法和EyeQ芯片能对视觉信息进行详细分析并预测与其他车辆、行人、自行车或其他障碍物的可能碰撞,还能够检测道路标记、交通标志和交通信号灯。

截至2017年底,Mobileye的产品已经被用于27个整车厂的313款车型,当年出货量870万颗。

2017年3月英特尔以153亿美元收购Mobileye,打造英特尔车队。车队将包括各种汽车品牌和车型,以展示其多功能性和适应性。L4级车辆将被部署在美国、以色列和欧洲进行测试。

英特尔收购Altera:自动驾驶FPGA芯片已经量产。目前全球FPGA市场主要被Xilinx和Altera瓜分,合计占有近90%的市场份额,合计专利达到6000多项。

Altera的FPGA产品共有四大系列,分别是顶配的Stratix系列(近万美元)、成本与性能平衡的Arria系列(2000~5000美元)、廉价的Cyclone系列(10~20美元)、以及MAX系列CPLD。

英特尔2015年宣布完成对Altera的收购,帮助高速增长的数据中心与IoT业务。

▌高通:凭借通信优势,从信息娱乐到车联网

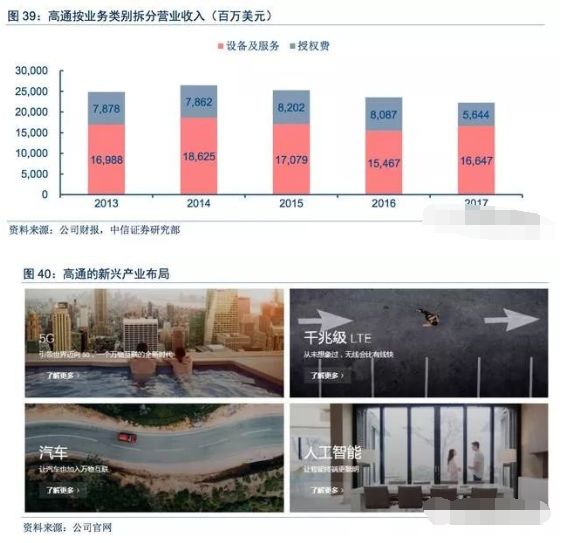

高通传统业务收入下滑,积极进行新兴产业布局。

高通为全球智能手机SoC龙头。据CounterPoint统计,2017Q3高通在全球智能手机SoC市场中占有率42%,远超第二名苹果20%。

高通的营业收入主要来自设备及服务、授权费。

近年来,公司营业收入及净利润均明显下跌。在传统智能手机SoC之外,公司开始积极进行新兴产业布局,包括5G、千兆级LTE、汽车、人工智能等。

在汽车领域,高通提供的解决方案包括:

1) 车载资讯系统,为汽车优化制定的蜂窝网解决方案;

2) 驾驶数据平台,智能收集和分析来自不同汽车传感器的数据,使汽车实现精准定位,监控和学习驾驶模式,感知周围环境,已经准确与外界共享此平台的信息;

3) 资讯娱乐,提供3D导航、在线媒体播放和驻车辅助支持,以及语音、人脸和终端识别等功能;

4) 电动汽车无线充电,推出QualcommHaloWEVC无线充电解决方案。

高通推出车载信息娱乐系统解决方案。

骁龙汽车平台信息娱乐系统现分为极简(Select)、高端(High)和顶级(Premium)方案

极简方案可以支持3个显示屏,包括信息娱乐系统、仪表和抬头显示(HUD);

高端层级可以支持多达4个显示屏,副驾驶或后座娱乐可以拥有单独的屏幕,同时还支持顶级音频、低时延无线传输高清视频、环视处理,深度学习与计算机视觉处理可分辨附近的障碍物和行人;

顶级方案可以支持多达6个显示屏,包括仪表、信息娱乐系统、HUD、副驾驶、后座(两个不同的屏幕)。

2017年CES展上,参展的玛莎拉蒂硬件上搭载定制的骁龙汽车解决方案,包括骁龙汽车级处理器、Gobi3G/4GLTE无线调制解调器、Wi-Fi和蓝牙模块等。

另一辆参展车克莱斯勒Portal,安装了松下车载娱乐概念系统,此系统将以最新版本的安卓汽车以及高通公司骁龙芯片为工作基础。

高通推出骁龙602A/820A,支持车载信息娱乐系统。

2014年1月发布骁龙602A处理器,集车用解决方案和多种功能于一身,支持无线通信、定位、语音和多媒体处理功能。

2016年1月发布骁龙820A处理器,作为首款商用发布的汽车级处理器,支持600Mbps下行链路Cat12速度,支持GNSS、Wi-Fi和蓝牙通信,并预集成对QNX、Linux和Android操作系统的支持,能同时为多个设备提供高清电影流媒体及Wi-Fi热点等连接。

骁龙820A可支持多达8个摄像头传感器同时输入,使用智能后视摄像头和停车辅助功能为驾驶员提供重要的提醒和信息,确保驾驶员的安全。

奥迪、吉利、标致雪铁龙、大众、捷豹路虎、丰田、比亚迪等车厂均将采用骁龙信息娱乐系统。

高通车联网系统最早2019年量产。

高通汽车远程信息处理解决方案,支持丰富的车载互联体验,将车辆、行人、道路基础设施和云连接。

1) 高通车联网系统最早2019年量产。汽车到汽车(V2V)通信,通过专用短距离通信(DSRC),支持自动驾驶、避免碰撞;

2) 汽车到基础设施(V2I)通信,通过短程通信(DSRC)或远程通信(蜂窝技术),提供安全信息、路况信息;

3) 汽车到行人(V2P)通信,行人可收到智能手机应用程序或联网可穿戴设备的提醒,避免碰撞;4)汽车到云端(V2C)通信,基于云端提供安全、信息、娱乐与互联汽车服务等功能。

高通推出车联网芯片组,支持LTE及DSRC车联网骁。

骁龙X5LTE支持LTE车联网,速度可达4类,下行速率为150Mbps,上行速度为50Mbps。骁龙X12LTE支持速度高达10类,支持下行速率高达60MHz3xCA(450Mbps)到网络上行链路中的40MHz2xCA(100Mbps)。

骁龙X16LTE调制解调器支持高达1Gbps的峰值下载速度,有助于满足下一代智能网联汽车的连接需求和使用案例,包括高清地图更新、实时交通和路况信息的连接导航、软件升级、Wi-Fi热点和多媒体流。

此外,高通于2017年9月推出了基于第三代合作伙伴计划(3GPP)版本14规范的全球首款蜂窝车到车(C-V2X)商用解决方案,高通9150C-V2X芯片组。

该芯片组包括运行智能交通系统(ITS)V2X堆栈的应用处理器以及硬件安全模块(HSM),预计在2018年下半年上市,最早于2019年实现量产并向车厂供货。

C-V2X同时支持DSRC和LTE通信,为车辆提供周围环境信息、非视距(NLOS)场景下的信息。

▌功能芯片:技术较为成熟,格局稳中有变

功能芯片市场较为成熟、格局较为稳定。据StrategyAnalytics统计,2016年全球车载MCU安装量超25亿,平均每辆汽车安装25~30个MCU。

2016年全球汽车MCU市场TOP5分别为恩智浦(14%)、英飞凌(11%)、瑞萨电子(10%)、意法半导体(8%)、德州仪器(7%)。

相比于消费芯片及一般工业芯片,汽车芯片的工作环境更为恶劣:温度范围可宽至-40~155°C、高振动、多粉尘、电磁干扰等。由于涉及人身安全问题,汽车芯片对于可靠性及安全性的要求也更高,一般设计寿命为15年或20万公里。“车规级”芯片需要经过严苛的认证流程,包括可靠性标准AEC-Q100、质量管理标准ISO/TS16949、功能安全标准ISO26262等。

一款芯片一般需要2~3年时间完成车规认证并进入整车厂供应链;而一旦进入之后,一般也能拥有长达5-10年的供货周期。高安全与高可靠性标准、长供货周期、与中下游零部件厂商和整车厂长久的合作关系是目前汽车芯片格局稳定的主要原因。

功能芯片市场格局亦存变数:

1) 传统功能芯片厂商在保持原有份额的基础上,积极拓展主控芯片,如恩智浦Bluebox、英飞凌Aurix、瑞萨R-Car等;

2) 功能芯片厂商之间通过兼并收购整合优势,如恩智浦收购飞思卡尔、英飞凌意图收购意法半导体等;

3) 半导体巨头亦希望通过收购功能芯片厂商获取车载技术及渠道经验,如英特尔收购Mobileye,高通曾意图收购恩智浦等。

恩智浦:提供完整汽车半导体解决方案,Bluebox平台支持L4级自动驾驶。

英飞凌:覆盖集成电路与功率半导体,视觉及雷达芯片支持ADAS功能。

汽车电子布局:英飞凌汽车半导体产品覆盖车身半导体、汽车安全、底盘总成、动力总成、混合动力汽车和电动车、有源天线等。

自动驾驶平台:英飞凌推出Aurix自动驾驶域控制器,可完成传感器信号融合(雷达、摄像头、超声波和激光雷达)、计算最佳驾驶策略,并触发汽车中的执行器,支持增强型ADAS功能,如交通辅助、自主避障等。

视觉芯片:可实现车道偏离预警、前向碰撞预警、交通标志识别、行人识别等ADAS功能。

雷达芯片:1)77GHz远程雷达系统,采用SiGe(硅锗)技术保证高频功能和耐用性,可用于避撞系统;2)24GHz近/中程雷达系统,同样采用SiGe(硅锗)技术,可用于盲点监测系统。

车内3D摄像头芯片:英飞凌推出3D图像传感器芯片Real3系列产品,采用飞行时间(ToF)相机测量3D环境,可识别驾驶员行为并将此信息传递给ADAS,还可以提升HMI体验如手势识别等。

▌瑞萨:多品类车载MCU和SoC,R-Car平台支持L4级自动驾驶。

汽车电子布局:瑞萨汽车半导体产品覆盖片上系统(SoC)、电源管理、电池管理、功率器件、通信器件、视频和显示等。

自动驾驶平台:瑞萨推出自动驾驶SoCR-Car,采用ARMCPU和PowerVRGPU,可扩展的硬件平台可覆盖入门级(R-CarE系列)、中级(R-CarM系列)及高级(R-CarH系列),支持多种开源软件(安卓、QNX、Linux、Windows、Genivi等)。

此外,还有车外摄像头芯片(R-CarV系列)、车内摄像头芯片(R-CarT系列)、智能座舱芯片(R-CarD系列)、车联网芯片(R-CarW系列)等。

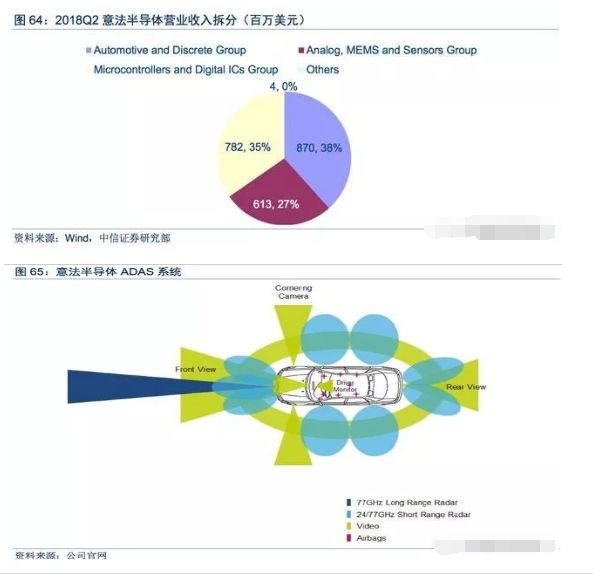

▌意法半导体:安全主导的半导体制造商,ADAS产品覆盖视觉、雷达、车联网。

汽车电子布局:

意法半导体的汽车半导体产品覆盖高级辅助驾驶系统ADAS、车身舒适系统、底盘和安全系统、新能源汽车、娱乐系统、移动服务、动力系统、通信和网络等。

视觉芯片:

可用于前视、后视、侧视、以及车内摄像头的信号处理。此外,意法半导体与Mobileye合作开发EyeQ系列芯片,负责芯片制造技术、专用存储器、高速接口电路和系统封装设计,以及总体安全架构设计。

雷达芯片:

1) 77GHz远程雷达系统,STRADA770单芯片收发器,可覆盖76-81GHz,可用于自适应巡航ACC、自动制动AEB、碰撞预警FCW、换道辅助LCA、行人检测PD等功能;

2) 24GHz短程雷达系统,STRADA431芯片,包含一个发射器和三个接收器,适用于盲区检测BSD、换道辅助LCA、泊车辅助PA、倒车侧方检测RCTA、碰撞缓解制动CMB等。

车联网芯片:

基于DSRC的V2X解决方案,意法半导体和以色列V2X厂商Autotalks于2014年开始合作研发V2X芯片组。在2018CES上展出的V2X解决方案整合了意法半导体的Telemaco3车载信息服务平台和Autotalks的CRATON2芯片组。

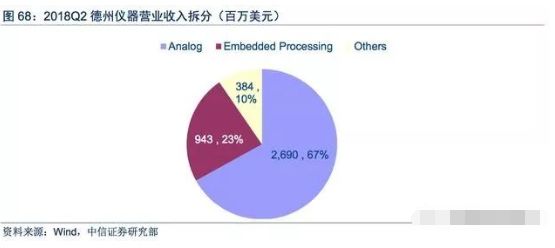

▌德州仪器:提供开放式ADASSoC解决方案。

汽车电子布局:

德州仪器的汽车半导体产品覆盖高级辅助驾驶系统ADAS、信息娱乐系统与仪表组、车身电子装置与照明、HEV/EV和动力系统等。

自动驾驶平台:

德州仪器ADAS主要产品是TDAx系列,包括TDA2x、TDA3x、TDA2Eco三款SoC,基于异构硬件和通用软件架构,可提供可扩展的开放式ADAS解决方案。

TDA2x于2013年10月发布,主要面向中到中高级市场,配置了2颗ARMCortex-A15内核与4颗Cortex-M4内核、2颗TI定浮点C66xDSP内核、4颗EVE视觉加速器核心,以及ImaginationSGX544GPU,主要应用于前置摄像头信息处理,包括车道报警、防撞检测、自适应巡航以及自动泊车系统等。

TDA3x于2014年10月发布,主要面向中到中低级市场,其缩减了包括双核A15及SGX544GPU,主要应用在后置摄像头、2D或2.5D环视等,可支持车道线辅助、自适应巡航控制、交通标志识别、行人与物体检测、前方防碰撞预警和倒车防碰撞预警等多种ADAS算法。

传感器芯片:

包括摄像头芯片(前视、后视、侧视、环视)、雷达芯片(远程、短程、多模式)、扫描激光雷达芯片、超声波芯片,以及传感器融合芯片等。

▌估值:芯片行业具备强周期性,业绩兑现与估值下行可能同时出现

芯片对于下游产业依赖性较强,具备较强周期性。从历史来看,PC及智能手机的兴起成就了英特尔、高通两大芯片巨头。

二者均在2000年前后达到市值及市盈率的最高点,随后在长达十数年的业绩兑现期中,估值持续下行。

伴随AI及智能驾驶的预期提升,英伟达、英特尔、高通均有不同程度的市值上涨,其中英伟达市值2年10倍涨幅惊人。伴随盈利增速波动(向上或向下),芯片公司估值或将相应变化。

未来智能实验室是人工智能学家与科学院相关机构联合成立的人工智能,互联网和脑科学交叉研究机构。

未来智能实验室的主要工作包括:建立AI智能系统智商评测体系,开展世界人工智能智商评测;开展互联网(城市)云脑研究计划,构建互联网(城市)云脑技术和企业图谱,为提升企业,行业与城市的智能水平服务。

如果您对实验室的研究感兴趣,欢迎加入未来智能实验室线上平台。扫描以下二维码或点击本文左下角“阅读原文”

第五天 5月16日)

+多尺度训练与测试)

出入江湖】二级缓存:NHibernate自带的HashtableProvider...)