量化人才这几年是人才舞台上的“香饽饽”。

遵循着低频不如高频、小厂不如大厂的薪资逻辑,各路人才被各路机构“哄抢”,薪资一路走高。

但2024年的“信号”再强烈不过——量化大厂们到了改变的时候了。

而量化大厂们显然对此已“心知肚明”.......

“绣球”抛向中低频人才

据人才招聘网站,灵均投资最新挂出了多个职位,包括股票中低频基金经理、股票中低频量化研究员。

作为年初以来一直在“风口”的量化龙头机构,这样的安排颇引人关注。

根据上述招聘公告,灵均为上述基金经理岗位给出的基本月薪为“4万元-6万元”——与同期招聘的股票高频基金经理一致。

它们开给中低频研究员的月薪也不低“2.5万元-5万元”,亦与股票日内研究员基本月薪相同。

考虑到量化人才更多的收入来自奖金,灵均给出的待遇“不低”。

频度差异如此重要

那么为什么量化机构会着重把机会给到“中低频”人才呢?

这里有个常识值得交代下。

量化策略中影响收益率的除了因子本身的“盈利能力外”,单位时间的交易频率也很重要。

一个单次交易盈利1%的策略,一个月如果能换手30次,则一年的累计盈利可达到200%甚至更高。

一个单次交易盈利5%的策略,如果一个季度才能交易换手一次,则顶天了估计也就20%、30%的收益率。

根据私募业内人士透露,一般渠道里会把每年换手100倍-200倍以上的策略定义为高频或中高频。

这种策略盈利率最高,也往往是量化界的“明珠”,早年的量化私募机构多以此起家,通过多笔交易捕捉某一资产日内较短时间内的买卖价差。

这对于规模较小的机构尤为有效。而一旦管理快速上升,量化投资人的日内交易超额就会有所下降,需要转向中低频,或者调整管理规模重新“适配”高频策略。

人才要求迥异

那么为何量化机构提出要单独招聘“中低频基金经理”呢?

这大概是两个原因,其一是,中低频更能适应较大规模的资产管理,也较能适合目前的政策氛围。

第二,量化策略的高聘策略和中低频策略“构造”大不一样。高频基金经理无法自如的转换到低迷维度上来。

观察灵均的招聘公告也可以发现,对于主打股票日内的量化研究员,灵均的要求和侧重点是与中低频不同的。

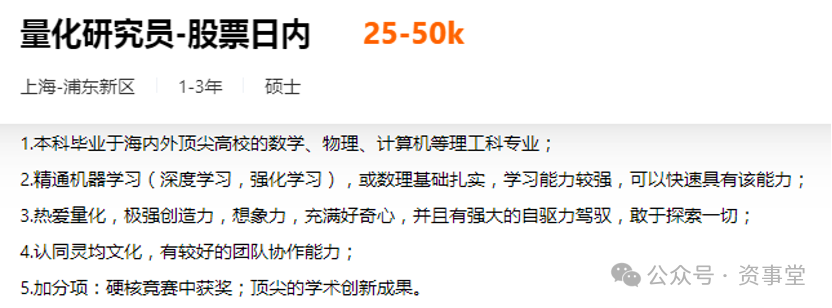

对于日内策略的量化研究员,招聘要求包括本科毕业于海内外顶尖高校的数学、物理、计算机等理工科专业,精通机器学习。(如下图)

尤为重要的是:该机构提出对候选人的加分项——硬核竞赛中获奖;顶尖的学术创新成果。

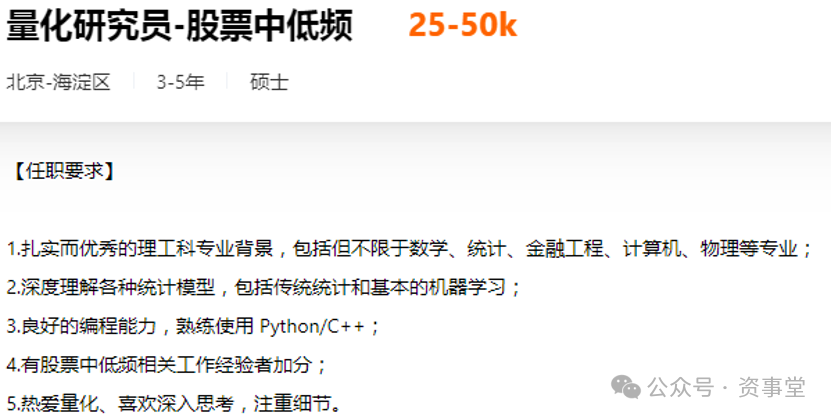

相比之下,这家机构对中低频方向的研究员,要求则没有那么“高”(下图)。

比如对于学业背景则相对“宽泛”,即扎实而优秀的理工科专业背景,包括但不限于数学、统计、金融工程、计算机、物理等专业。

很明显,此职位上没有给出顶尖高校的表述,也未提及硬核竞赛和相关学术作品要求,而是要求“热爱量化、喜欢深入思考,注重细节”。

要求没有降低

量化大厂们对中低频人才的素质要求大大降低了?

熟悉私募招聘的人士对这看法并不认同。

这位人士对资事堂表示:这个更多是策略自身的特点使然。

中低频策略的基金规模通常大于高频策略规模,前者更侧重候选人对市场的总体理解,底层技术水平并不低于高频研究员。

而鉴于对市场理解程度这类要求无法在岗位要求中体现出现,更多需要在面试笔试和实操中观察出来。

中低频的“门槛”其实是在后续“面试阶段”才会凸显。

基金经理“年限”不同

上文提及的中低频与日内研究员的招聘要求,灵均对于相关基金经理的要求,也有着细微不同之处。

比如:对于中低频基金经理的工作经验要求为“3年以上股票中低频策略经验,具备一定实盘规模”,具备一定实盘规模;而高频基金经理需要“至少1年以上的优异的高频股票策略实盘业绩”。

表面上,这家私募对实盘经验年限有不同要求,更进一步对实盘业绩也有“期待”,集中于高频基金经理身上。

这么要求,也合乎一定逻辑,毕竟高频策略在A股的难度徒升。

量化大厂的“进化”

资事堂与百亿级量化机构交流发现:随着管理规模的上升,大型量化平台均进行全周期量化人才储备,也就是股票日内策略、中低频策略“同时进发”,更好地与总体规模扩张相适应。

然而,有的量化巨头并不会把交易频次的岗位“单拎出来”。

以九坤投资为例,最新招聘岗位中开放了量化策略分析师,职责描述中提及进行数据挖掘、处理并开发量化模型策略,与基金经理合作跟踪优化量化策略在实盘的表现。

也就是并未提及是否为日内高频,还是中低频的描述。

再如幻方量化,目前正在招聘3-5年工作经验的量化策略研究员,任职要求中表达为985、211或海外知名高校,硕士及以上学历,理工科专业,工作经验不限;对数字敏感,有很好的逻辑思维能力、数理基础和定量分析能力。

看来,量化大厂之间的“招聘话语”,多少反映了人才运用观念的不同。

)

)

创建数组)