近年来国内半导体制造产能不断扩张,半导体设备厂商加速成长。我们认为下游发展将拉动上游本地化配套需求,半导体设备零部件迎来高增长阶段。

摘要

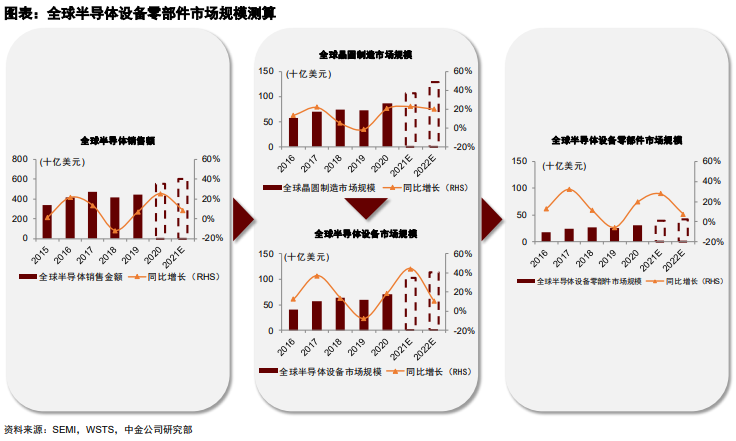

半导体设备零部件包含密封圈、EFEM、射频电源、静电吸盘、硅电极、真空泵、气体流量计、喷淋头等产品,可分为机械类、电气类、机电一体类、光学类等类别。结合芯谋研究,我们测算2020年全球半导体设备零部件市场规模300-350亿美元,其中机械类零部件价值占比最大。

半导体设备零部件存在一定技术壁垒,要求相关企业具备精密加工、表面处理等能力,认证过程也较为复杂。尤其是在机械手、真空规、部分光学类零部件等领域,国内企业和海外头部企业仍然存在显著的技术差距。

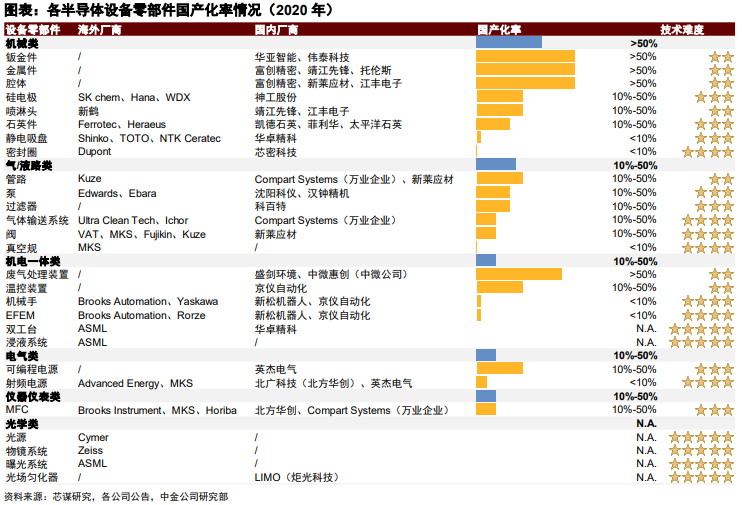

近年来,国内企业在钣金件、金属件、腔体等机械类零部件领域已经完成了一定程度的国产化,我们测算其国产化率超过50%,部分企业甚至进入海外头部厂商供应链。但海外半导体设备零部件厂商凭借先发优势依然在全球零部件市场领域占据主导地位,一些领域零部件的国产化率仍低于10%。

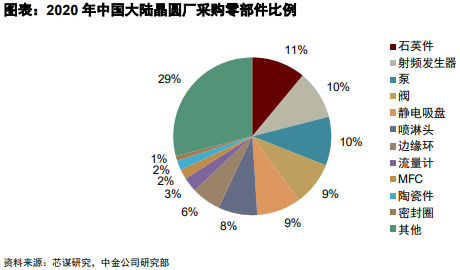

晶圆厂需采购石英件、射频发生器、泵等随高强度生产易损耗的零部件进行替换,这部分零部件以机械类为主。根据芯谋研究,2020年全球晶圆厂采购零部件约100亿美元,其中内资晶圆厂约4.3亿美元。我们认为随着近年来产能高速扩张,国内晶圆厂采购用作替换的零部件金额也将增长。

设备厂在制造的过程中既需要采购泵、阀、机械手等偏标准化的零部件,也需要采购钣金件、金属件、腔体等偏定制化的零部件,涉及机械类、电气类、机电一体类等诸多类别。我们结合SEMI等数据测算出2020年全球设备厂采购零部件金额245-294亿美元,其中国内设备厂70-100亿元。我们认为国内设备厂的崛起,一方面将进一步带动国内已具有生产能力零部件的需求增长,另一方面为摆脱部分零部件进口依赖度较高的局面创造了有利条件。

风险

国产半导体设备出货不及预期,半导体设备零部件厂商技术研发进展不及预期,中美贸易摩擦加剧。

正文

投资逻辑

投资逻辑#1:全球设备市场增长,海外客户订单提升

国内半导体设备零部件厂商在钣金件、金属件、腔体等一些技术壁垒相对容易突破的领域已经完成了一定程度的国产化,甚至海外头部半导体厂商出于成本优化的考量,也会向国内零部件厂商采购相应的零部件。

举几个例子,华亚智能是Ichor、Ultra Clean Tech等海外头部半导体设备零部件厂商钣金件供应商(间接进入Applied Materials、Lam Research等海外头部半导体设备厂商);神工股份生产的刻蚀用硅材料进入Tokyo Electron、Lam Research等海外头部半导体设备厂商供应链;新莱应材给Applied Materials、Lam Research提供管路、阀等零部件;富创精密能够为海外头部半导体设备厂商提供工艺腔体等零部件。

根据SEMI,全球半导体设备市场规模2021年有望达到1,030亿美元,2022年有望达到1,140亿美元。Applied Materials、Lam Research、Tokyo Electron是全球半导体设备市场的主要厂商,全球设备需求量向上有望让其供应链相关企业受益。

投资逻辑#2:大陆晶圆产能增加,半导体设备零部件替换需求增长

晶圆厂需采购石英件、射频发生器、泵等随高强度生产易损耗的半导体设备零部件进行替换。近年来,国内中芯国际、华虹集团、长江存储、合肥长鑫等国内晶圆厂快速扩产,它们对零部件的采购需求也在快速提升。目前,新莱应材能够为国内晶圆厂提供阀、管路等零部件;江丰电子可以为国内晶圆厂提供喷淋头等零部件。

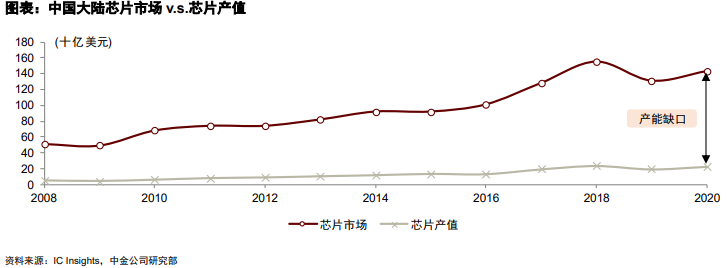

根据IC Insights,中国大陆芯片市场为1,430亿美元,但中国大陆芯片产值仅为227亿美元,存在较大的缺口。即使剔除短期内中国大陆仍较难扩张的先进制程产能,仅成熟制程产能,内资晶圆厂也还有较大的提升空间以达到一定程度的自给率。根据芯谋研究,2020年中国大陆晶圆厂采购半导体设备零部件金额约10亿美元,如果不考虑Samsung、SK Hynix、台积电等境外厂商在中国大陆的产线,内资晶圆厂采购零部件约4.3亿美元。我们认为国内晶圆厂扩产仍然是今后一段时期内的主旋律,晶圆厂对零部件的需求将有翻倍空间。

投资逻辑#3:国产半导体设备崛起,催生国内设备零部件需求增长

我们认为近年来国内半导体设备厂商的技术水平实现快速突破,国内设备厂商正迎来市占率提升的关键期。国内半导体设备厂商出于降本增效、供应链安全等因素考量,对国内零部件厂商持友好态度。国内零部件厂商在具有一定技术实力的前提下,获得国内半导体设备厂商认证机会可能性较大。且国产零部件一旦通过某家企业认证,容易在国内半导体设备厂商中快速起量。

► “从1到100”:目前,靖江先锋、华亚智能、富创精密、新莱应材等零部件厂商已经开始为国内的北方华创、中微公司等厂商规模化供货机械类零部件。我们认为这些零部件公司将伴随设备厂商的崛起而成长,同时它们也有望通过拓展细分零部件品类以加速成长。Compart Systems于2020年被万业企业收购,收购前它已经是Applied Materials、Lam Research等海外头部半导体设备公司气体输送系统供应链成员之一;在被万业企业收购后,Compart Systems(万业企业)可以将此前积累的技术和经验用于对国内干法设备厂商的供应中去。

► “从0到1”:国内半导体设备厂商的崛起为难度更大的零部件国产替代提供了可能性,比如双工台等零部件。

半导体设备零部件是门什么生意?

什么是半导体设备零部件?

半导体设备零部件是指组成半导体设备的零部件,典型的零部件包括密封圈、EFEM、射频电源、静电吸盘、硅电极、真空泵、气体流量计、喷淋头等产品。相较于一般的机械设备零部件,半导体设备零部件通常有着精度高、批量小、多品种、尺寸特殊、工艺复杂、要求较高等特点,需要兼顾强度、应变、抗腐蚀、电子特性、电磁特性、材料纯度等复合功能要求,对厂商有着技术方面的挑战。我们以静电吸盘(用于在半导体设备中固定晶圆)为例:

► 静电吸盘以陶瓷(氧化铝或氮化铝)为主体材料,生产过程中需要加入其他导电物质使得其总体电阻率满足功能性要求,需要制造厂商对材料的物理特性有深刻的了解;

► 静电吸盘中陶瓷内部、陶瓷层和金属层结合处对加工精度要求较高,需要制造厂商熟练掌握精密加工方面的技能;

► 制造厂商需要具备表面处理能力,使得处理后的静电吸盘具有耐高温、耐磨等特性。

半导体设备零部件产业链梳理

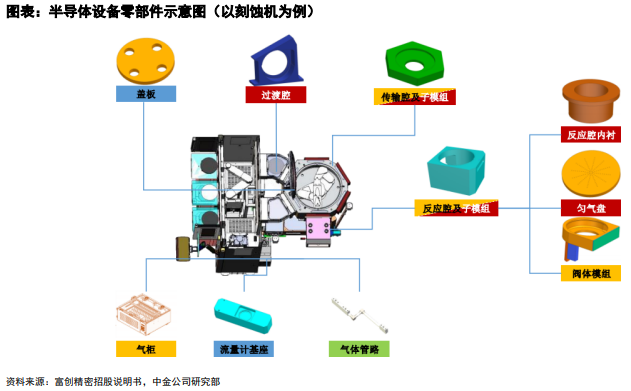

为帮助理解半导体设备零部件厂商,我们从半导体设备公司的视角出发,以中微公司为例,其生产一台刻蚀机涉及的过程包括但不限于:1)需要采购EFEM、机械手等零部件进行晶圆的传递,EFEM、机械手通常是以集成度较高的模组形式采购自Rorze等公司,而后由中微公司将其组装为传输系统;2)需要采购反应腔体、喷淋头、边缘环、射频发生器、螺丝、螺帽等零部件完成反应系统的组装,这些零部件通常是以集成度较低的零件的形式采购自靖江先锋、MKS等公司;3)需要采购气体输送相关的零部件,这些零部件通常是以系统的形式来自Ultra Clean Technology、Compart Systems等公司。

通过以上的例子,我们可以看出半导体设备公司采购的零部件种类繁多,既会采购一些集成度较高的模组、系统,其后续只要完成简单的安装过程即可;也会采购一些集成度较低的零件,由自己组装为更加复杂的模组乃至系统。这些零部件既包括螺丝、螺帽、芯片、线路、工业电脑等标准品,也包括腔体、钣金件等定制品。理论上,Texas Instruments等公司出品的模拟芯片有可能被用于半导体设备生产,属于半导体设备零部件范畴。但本篇报告为方便讨论,主要聚焦于这样几类公司:1)生产的零部件是定制品或偏向于定制品,应用于半导体设备中,比如华亚智能(主要生产钣金件)、新莱应材(主要生产腔体、阀);2)生产的零部件是标准品或偏向于标准品,既可以应用于其他机械设备,也可以应用于半导体设备,但由于应用于半导体设备对产品要求较高,全球只有少数几家企业能够生产符合要求的产品,比如VAT(主要生产真空阀)、Zeiss(主要生产镜头组)。

半导体设备零部件公司商业模式剖析

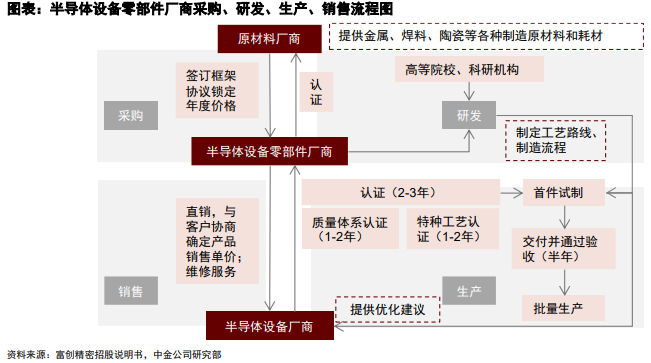

和其他零部件厂商类似,半导体设备零部件厂商也是通过向客户生产、销售零部件获得相应收入,扣除成本、费用等相关支出,形成盈利。不同之处在于,半导体设备零部件厂商在批量生产之前需要进行严格的资格认证和首件试制。

► 资格认证:半导体设备厂商首先需要对半导体设备零部件厂商进行认证。根据富创精密招股说明书,认证分为2轮:1)第一轮是半导体设备厂商对零部件厂商的质量体系认证,该认证周期约为1年;2)第二轮是半导体设备厂商对零部件厂商的特种工艺认证,包括工艺能力认证和性能指标认证,明确供应商能够提供的特种工艺技术和需要达到的产品性能标准,该认证周期约为1年。

► 首件试制:通过资格认证后的半导体设备零部件厂商方能进行首件试制。半导体设备零部件厂商确定承接任务后,开始首件试制,首件样品交付并通过客户验收后才具备批量生产资格。首件试制及验收周期差异较大,富创精密招股说明书披露其验收周期一般在半年左右。

► 批量生产:通过首件试制后,半导体设备零部件厂商即可开始批量生产。零部件厂商根据客户的订单情况制定生产计划并组织生产,不同产品生产周期存在差异,富创精密单个批次生产周期一般在5至6周。

核心竞争要素归纳

通过以上剖析,我们将半导体设备零部件厂商的核心竞争要素归结为工艺技术、客户资源、响应能力、产品线的宽度。

► 工艺技术:工艺技术决定了零部件产品的质量和性能,进而决定了半导体设备的性能和稳定性,最终决定了晶圆厂的良率。这方面,国内企业尚处于起步阶段,在技术经验的累积方面落后于海外企业,在产品性能方面普遍不如国外企业,如国产真空泵的使用寿命普遍低于国外产品;更有部分产品如阀门、静电吸盘等仍然存在“卡脖子”的现象。

► 客户资源:客户资源相当于零部件厂商的“入场券”,国际半导体设备龙头企业对供应商有严格、复杂的初期认证,只有通过客户实行体系化认证,才能进入供应链体系,获得订单。而在达成合作后,设备厂商能够参与客户的研发设计,为客户提供定制化服务,深化客户合作,并通过不断的技术迭代提神产品竞争力,进一步提高客户黏性,形成高壁垒。这方面,国外厂商普遍历史悠久,有成熟稳定的客户资源,而国内厂商差距较大。

► 响应能力:半导体行业是典型的周期行业,对零部件的需求也存在周期性,迅速、有效调控产能是企业持续盈利的关键。同时,制造和响应能力也代表企业的成本控制能力,进而决定企业的盈利空间。因此,快速响应客户需求、组织生产也是关键的能力。

► 产品线的宽度:导体设备厂商出于降低成本和提升效率的目的,对标准化、模块化、流程化会提出更高要求,会简化零部件供应链,能提供多种工艺、多品类产品的一站式制造商会更有竞争力。这方面,海外有如MKS等能够提供丰富产品线的公司,国内厂商刚刚起步,还存在较大差距。

半导体设备零部件下游#1:设备公司采购哪些零部件?

干法设备公司采购哪些零部件?

我们将刻蚀机、PVD、CVD等设备归类为干法设备。我们以干法等离子刻蚀机为例进行拆解以试图说明干法设备由哪些零部件组成:1)刻蚀机由反应系统、供气系统、传输系统、加热冷却系统等几大系统组成;2)传输系统可分为大气部分和真空部分,大气部分主要为EFEM(内含大气机械手),晶圆由EFEM进入刻蚀机,而后经机械手传递通过真空锁进入真空部分,真空搬送室里的真空机械手将晶圆送入反应系统;3)反应系统围绕工艺腔体组成,晶圆被放置在下电极(静电吸盘)上,加热冷却系统调整反应室内的温度以满足工艺的需求,四氟化碳等等离子刻蚀气体经喷淋头进入反应腔体,射频电源驱动射频发生器产生等离子气团和晶圆表面发生反应,真空泵进行工作不断抽走反应后的气体;4)刻蚀完毕后的晶圆再由传输系统送出。

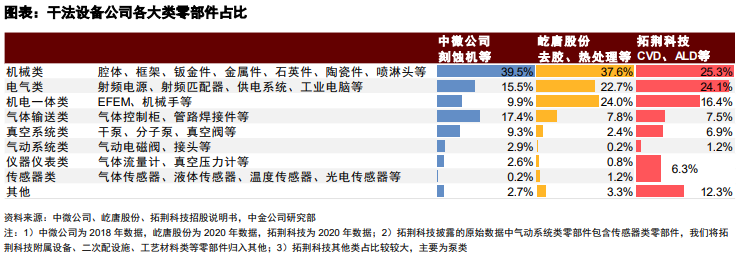

国内干法设备公司主要有北方华创(主要设备产品为刻蚀机、PVD、CVD、ALD、热处理等,因为上市较早,目前已无法通过公开资料查找其零部件构成)、中微公司(主要设备产品为刻蚀机、MOCVD)、屹唐股份(主要设备产品为去胶设备、快速热处理设备、刻蚀机)、拓荆科技(主要设备产品为CVD、ALD):

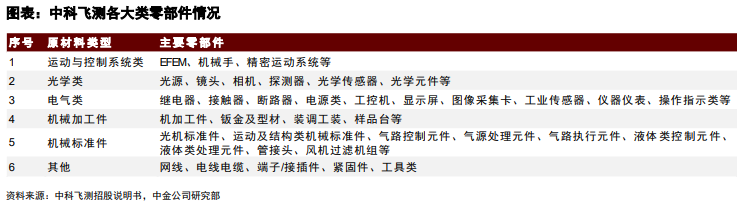

► 中微公司招股说明书中将半导体设备零部件分为机械类、气体输送系列类、电气类、机电一体类、真空系统类、气动系统类、仪器仪表类、传感器类共8类:1)机械类:反应腔体、运输腔体、设备支撑架、钣金外壳、碳化硅淋浴头上电极、陶瓷镀膜上电极、静电吸盘下电极、石墨图盘、壳体外箱等;2)气体输送系列类:气柜、焊接件等;3)电气类:可编程控制器、I/O模块、AC模块、DC模块、工业电脑、可编程控制电源、加热器、配电柜、线束等;4)机电一体类:机械手、陶瓷转轮、消防报警灭火装置、温控测量系统、进出口风阀;5)真空系统类:干泵、分子泵、真空阀、传输阀门等;6)气动系统类:电磁阀、接头等;7)仪器仪表类:气体流量计、压力控制器等;8)传感器类:光电传感器、压力传感器、温度传感器等。

► 根据中微公司2016-2018年采购零部件的情况来看,机械类是零部件中价值量占比最高的一类(占比约40%),气体输送系列类占比第二大(占比约20%)。根据公司的分类来看,我们认为反应腔体、运输腔体、设备支撑架、钣金外壳、气柜、焊接件等零部件占中微公司采购零部件价值量较大。等离子、真空等工艺在干法设备中应用较多,因此气体控制柜、管路焊接件、干泵、分子泵、真空阀等气体输送类、真空系统类零部件也在中微公司的采购中占据一定份额。

► 屹唐股份、拓荆科技采购情况和中微公司类似,机械类、机电一体类、电气类在采购中比例较大。我们认为腔体、钣金件、金属件、石英件、陶瓷件、射频发生器、射频电源、机械手等机械类、电气类、机电一体类零部件是干法设备厂商采购的主要零部件。

湿法设备公司采购哪些零部件?

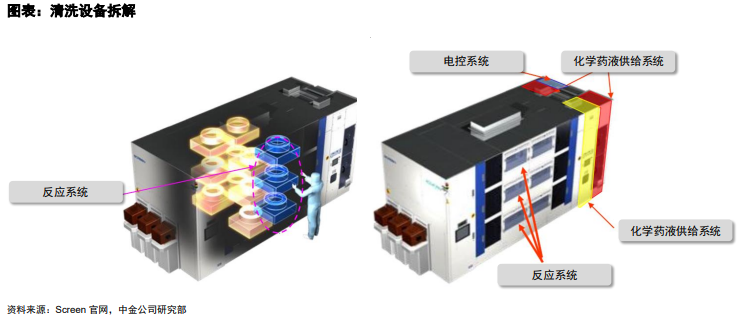

湿法设备主要包括清洗设备、涂胶显影设备以及CMP设备。我们以单片清洗设备为例进行拆解:1)单片清洗设备由反应系统、传输系统、化学药液供给系统等部分组成,其内部具有多个工艺腔体(主流的有4腔、8腔、12腔、18腔)用于晶圆的清洗;2)每个腔体可搭配二流体清洗(涉及喷嘴等零部件)、兆声波清洗(核心零部件是兆声波发生器)、机械刷洗(核心零部件包括特殊材料制成的毛刷等)等不同的模块;3)晶圆由EFEM进入设备后,由机械手传送至工艺腔体中;4)清洗液(SC1溶液、SC2溶液、去离子水等)在控制装置的控制下经泵、流量计、管道、阀门进入工艺腔体内,和晶圆表面的杂质发生化学反应;5)工艺腔体中的二流体清洗、兆声波清洗、机械刷洗模块启动,辅助去除杂质;6)工艺腔体中的废液排出,并通过IPA等方式将晶圆干燥;7)机械手将洗净后的晶圆取出,传输至EFEM离开清洗设备。

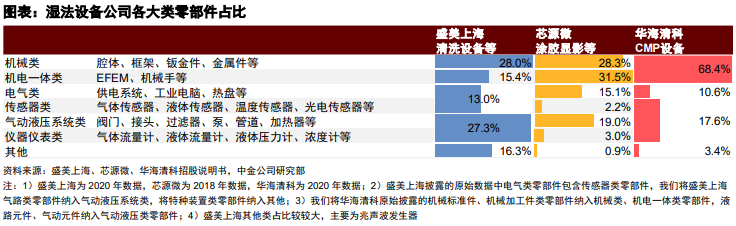

由于湿法设备的构造不同,盛美上海(主要产品为清洗设备)、芯源微(主要产品为涂胶显影设备)、华海清科(主要产品为CMP设备)等以湿法设备为主要产品的厂商则在采购零部件方面和干法设备厂商有相同之处也有不同之处:

► 相同的地方是,湿法设备厂商也需要采购腔体、机架等起到支撑作用零部件,也需要机械手来完成晶圆的传输。

► 不同之处在于,湿法设备厂商在其工艺之中需要使用各种液体(比如清洗液、光刻胶、研磨液),因此阀门、泵、流量计、过滤器等和气动液压相关的零部件占比显著提升。

光学设备公司采购哪些零部件?

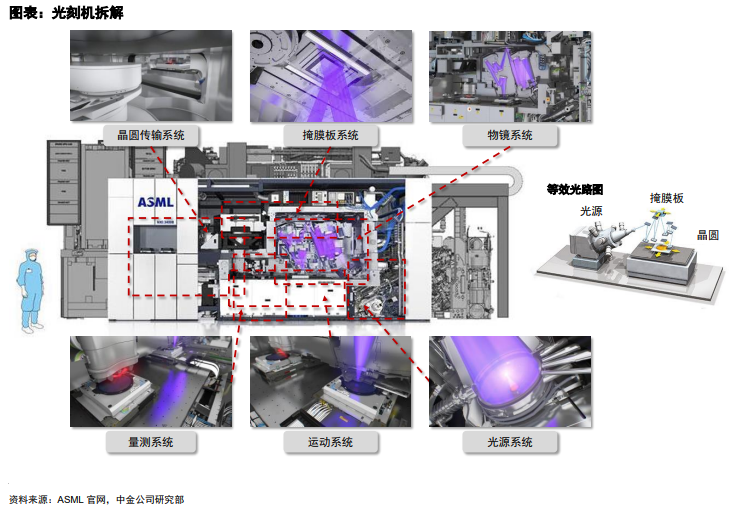

光学设备主要包括光刻机以及量测/检测设备,我们以光刻机为例进行拆解:1)光刻机由光源系统、物镜系统、运动系统等几大系统组成;2)涂胶显影设备完成涂胶工艺后,晶圆被传输至光刻机,首先进入晶圆传输系统,晶圆由晶圆传输系统中的机械手传递至运动系统;3)运动系统的核心是双工件台,顾名思义,它由两个共件台组成,可同时处理两片晶圆,在一片晶圆进行曝光的时候,另外一片晶圆由量测系统做曝光前的测量准备工作;4)曝光是光刻机最为核心的功能,曝光使用的光通常是由激光光源产生,这也是光刻机的核心零部件之一;5)激光经过物镜系统中多块反射镜完成对焦,光路在这一过程中也会经过掩膜板系统从而形成图案,最后照射至工件台上的晶圆完成曝光;6)完成光刻后的晶圆再次经过晶圆传输系统回到涂胶显影设备以进行后面的显影工艺。

由于设备类型不相同,中科飞测(主要设备产品为量测设备/检测设备)、上海微电子(主要设备产品为光刻机)则和干法设备、湿法设备公司又有一定的不同。

► 量测/检测、光刻等工艺涉及光路,因此光源、镜头、相机等光学类零部件在光学设备厂商采购中占据较高比例。

► 为了搭配精密的光学工艺,光学设备厂商也需要采购更为精密的运动系统(比如双工台),因此运动与控制类零部件比例也会有所提升。

半导体设备零部件下游#2:晶圆厂采购哪些零部件?

晶圆厂在长期使用半导体设备的过程中,设备不可避免地会产生磨损,需要对零部件进行替换。一部分设备零部件晶圆厂需要向设备原厂进行采购,这部分通常是定制化的零件或是较为复杂的模组、系统。另外一部分标准化的零件或是较为简单的模组、系统晶圆厂直接向零部件厂商进行采购。

根据芯谋研究,2020年中国大陆晶圆厂直接采购零部件金额超过10亿美元。如果剔除Samsung、SK Hynix、台积电等境外厂商在中国大陆的产线,中国本土晶圆厂(中芯国际、华虹集团、长江存储、合肥长鑫等)直接采购零部件金额约4.3亿美元。晶圆厂直接采购的零部件主要包括石英件、射频发生器、泵、阀、静电吸盘、喷淋头、边缘环、流量计、MFC、陶瓷件、密封圈。参照设备公司对零部件的分类,这些零部件大部分归属于机械类,也有一些归属于电气类、仪器仪表类。

半导体设备零部件行业概览

市场规模:2020年全球市场规模约300-350亿美元

我们从半导体设备零部件两大下游市场出发推导出全球半导体设备零部件市场规模约300-350亿美元:

► 下游市场#1:设备厂商。根据SEMI测算,2020年全球前道设备市场规模612亿美元。参考半导体设备上市公司的财务数据,且半导体设备企业的毛利率普遍在40%-50%之间,其中半导体设备零部件占营业成本比例80%左右。由此推测,全球每年设备厂采购零部件245-294亿美元。

► 下游市场#2:晶圆厂。根据芯谋研究,2020年中国大陆晶圆厂零部件采购金额超过10亿美元。我国晶圆厂制造产能占全球的比例在12-15%左右,考虑到先进工艺带来的高附加值零部件采购需求,全球晶圆厂零部件采购金额在100亿美元左右。考虑到晶圆厂一部分零部件来自于设备厂,我们估计这部分在25-50亿美元左右,扣除这部分后晶圆厂直接向零部件厂采购的金额50-75亿美元左右。

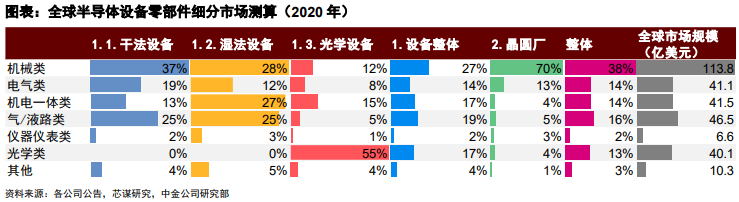

市场拆分:机械类零部件占比最大,光学类零部件整体难度最高

从市场规模上看,我们测算得到机械类零部件占全球零部件市场比例最大,测算过程如下:

► 零部件分为设备厂和晶圆厂两大下游,设备厂又可以分为干法设备、湿法设备、光学设备3类。我们综合各设备公司披露的原材料采购情况,假设干法设备公司机械类、电气类、机电一体类、气/液路类(我们将干法设备公司分类中的气体输送类、真空系统类、气动系统类归入此类)、仪器仪表类、光学类占比为37%、19%、13%、25%、2%、0%,湿法设备公司机械类、电气类、机电一体类、气/液路类(我们将湿法设备公司分类中的气动液压系统类归入此类)、仪器仪表类、光学类占比28%、12%、27%、25%、3%、0%,光学设备公司机械类、电气类、机电一体类、气/液路类、仪器仪表类、光学类占比12%、8%、15%、5%、1%、55%。

► 我们假设干法设备、湿法设备、光学设备在设备整体中的占比为45%、25%、30%,计算得到设备厂采购机械类、电气类、机电一体类、气/液路类、仪器仪表类、光学类零部件占比为27%、14%、17%、19%、2%、17%。

► 我们参考芯谋研究对中国大陆晶圆厂采购情况的拆分,假设晶圆厂采购机械类、电气类、机电一体类、气/液路类、仪器仪表类、光学类零部件占比为70%、13%、4%、5%、3%、4%。

► 我们假设设备厂和晶圆厂分别占零部件采购比例的75%、25%,计算得到机械类、电气类、机电一体类、气/液路类、仪器仪表类、光学类零部件占比为38%、14%、14%、16%、2%、13%。

► 我们假设全球零部件市场规模为300亿美元,由此可以得到全球机械类零部件市场规模113.8亿美元,电气类零部件41.1亿美元,机电一体类零部件41.5亿美元,气/液路类零部件46.5亿美元,仪器仪表类零部件6.6亿美元,光学类零部件40.1亿美元。

从技术难度上看,光学类零部件整体难度最高,电气类、机电一体类、气/液路类、仪器仪表类零部件也存在技术壁垒,机械类零部件虽然整体技术难度低于以上几类,但也存在一些细分种类有较高技术难度。

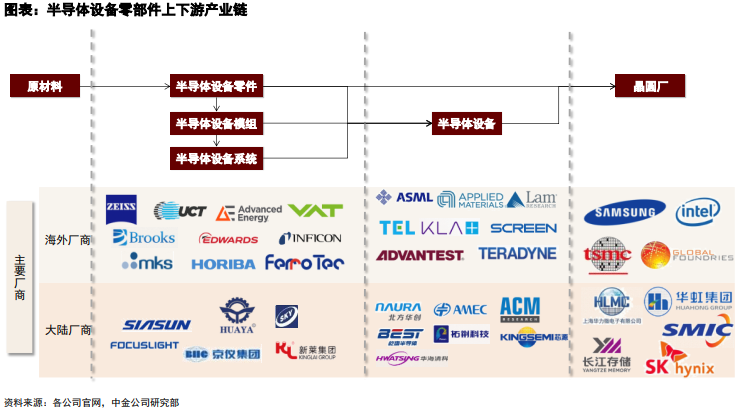

竞争格局:碎片化市场,美日厂商目前占据主导地位

半导体设备零部件行业集中度高,美日把控不同细分领域龙头位置。根据IC World,2020年全球44家主要半导体设备零部件供应商均为海外企业,其中美国企业有20家(占比约45%),日本企业有16家(占比约36%)。如果去考察细分赛道的话,top10企业的市场占有率能够达到80-90%,甚至市场绝大多数市场份额集中在2-3家企业,这是由于半导体设备零部件行业碎片化程度高,不同的企业业务布局通常集中在一些细分品类或一个大类中。

根据VLSI,2020年全球半导体设备零部件前十大企业为:Zeiss(物镜系统)、MKS(MFC、射频电源、真空产品)、Edwards(真空泵)、Advanced Energy(射频电源)、Horiba(MFC)、VAT(真空阀)、Ichor(气体输送系统)、Ultra Clean Tech(真空阀、气体输送系统)、ASML(浸液系统、双工台、曝光系统)和Ebara(干泵)。海外企业历史悠久,积淀深厚,主要布局技术难度较高的气/液路类、光学类、仪器仪表类、电气类零部件,通常在自己所在细分市场具有较大规模的市占率和营业收入。

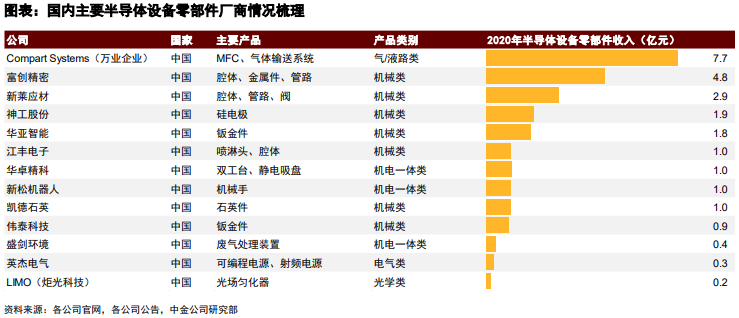

根据我们的整理,国内目前主要的半导体设备零部件公司有:Compart Systems(万业企业,MFC、气体输送系统)、富创精密(腔体、金属件、管路)、新莱应材(腔体、管路、阀)、神工股份(硅电极)、华亚智能(钣金件)、江丰电子(喷淋头)、华卓精科(双工台、静电吸盘)、新松机器人(机械手)、凯德石英(石英件)、伟泰科技(钣金件)、LIMO(炬光科技,光场匀化器)。国内本土企业主要企业从事技术壁垒相对较低的机械类零部件,也有万业企业、炬光科技等公司通过收购海外公司进入了技术壁垒相对较高的市场。

国产化进程到哪儿了?

我们结合公开资料及产业链调研对各半导体设备零部件国产化率(国产设备零部件占国内设备厂及国内晶圆厂采购比例)进行梳理。整体上看,国内设备厂商目前在机械类零部件方面已经进行了一定程度的国产化,但在一些技术壁垒较高的领域国产化率仍然偏低:

► 钣金件、金属件、腔体等技术壁垒较低的机械类零部件,国内的华亚智能、富创精密、新莱应材、江丰电子、靖江先锋、伟泰科技等企业已经实现了相对较高的国产化率,国产化率在50%以上。上述部分企业除了向国内的北方华创、中微公司、长江存储、中芯国际等企业供货外,还是Applied Materials、Lam Research等海外半导体设备的供应商。神工股份也已经进入了Tokyo Electron、Lam Research的供应链。静电吸盘、密封圈等相对较难的机械类零部件国产化率仍然较低,甚至不到1%。

► 气/液路类零部件中,中资企业Compart Systems(万业企业)、新莱应材在管路等相对简单的零部件国内企业已具备国产化能力,Compart Systems(万业企业)、新莱应材也均是Applied Materials、Lam Research的供应链。但国内企业在真空阀等技术壁垒较高的气/液路类零部件中国产化率仍然较低。

► 盛剑环境、中微惠创(中微公司)、京仪自动化具备废气处理装置的制造能力,京仪自动化具备温控装置的制造能力,使得机电一体类零部件中废气处理装置、温控装置的国产化率较高。但国内企业在机械手、EFEM等机电一体化类零部件方面技术实力依然欠缺。双工台、浸液系统等零部件主要供应光刻机使用,目前上海微电子前道光刻机仍在商业化早期,不对这些零部件国产化率进行讨论。

► 电气类零部件方面,英杰电气、北广科技(北方华创)也有一定的可编程电源、射频电源生产能力。

► 仪器仪表类零部件方面,北方华创、Compart Systems(万业企业)在MFC方面具有一定的市场占有率。

► 光学类零部件方面,LIMO(炬光科技)是ASML光场匀化器供应商,技术水平处于全球领先水平。不过,由于国产前道光刻机尚未规模商业化,我们暂不对光场匀化器等光学类零部件国产化率进行讨论。

风险

► 国产半导体设备出货不及预期:我们认为国产半导体设备是国产半导体设备零部件的重要下游,如果国产半导体设备出货量不及预期,可能会影响国产半导体设备零部件起量。

► 半导体设备零部件厂商技术研发进展不及预期:目前国内半导体设备零部件厂商已经取得了一定突破,如果这些企业技术研发进展不及预期,公司将难以获得超出行业的增速。

► 中美贸易摩擦加剧:部分国内半导体设备零部件厂商产品发往海外,也有部分国内半导体设备零部件厂商原材料来自海外,如果中美贸易摩擦加剧,将会给这些企业带来不确定性。

)

)

)

嵌入式系统介绍 | 嵌入式微处理器,嵌入式系统开发流程,嵌入式系统应用)

)

)

)